Les bonnes retraites, à la française

Les retraites en France sont parmi les meilleures du monde. C’est un peu une spécificité de notre pays, et de notre modèle de protection sociale On l’a montré dans cette vidéo qui explique le fonctionnement et la philosophie de nos retraites.

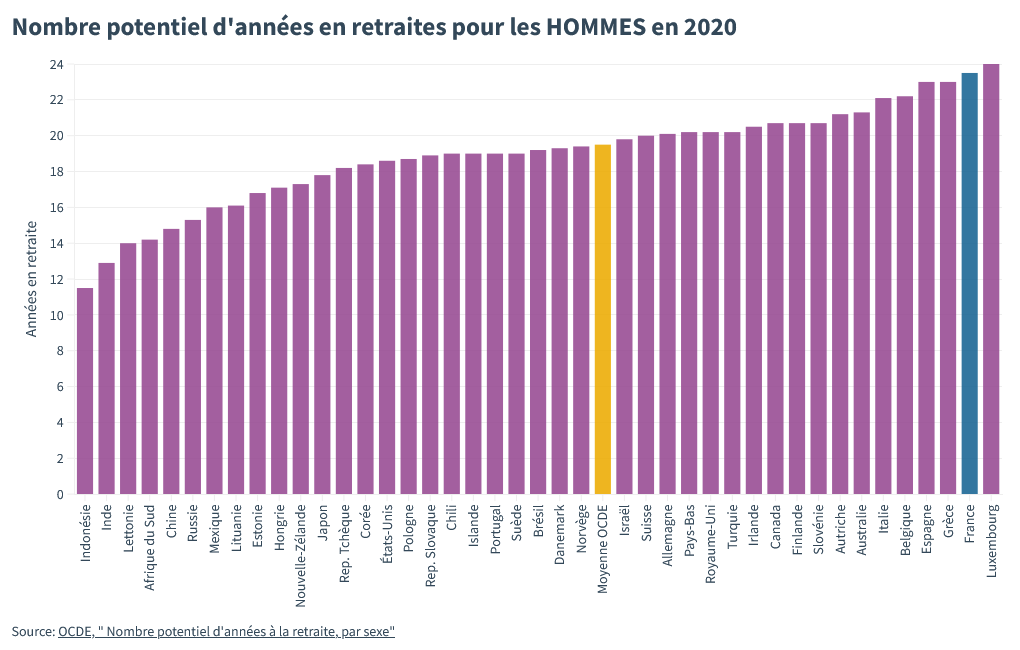

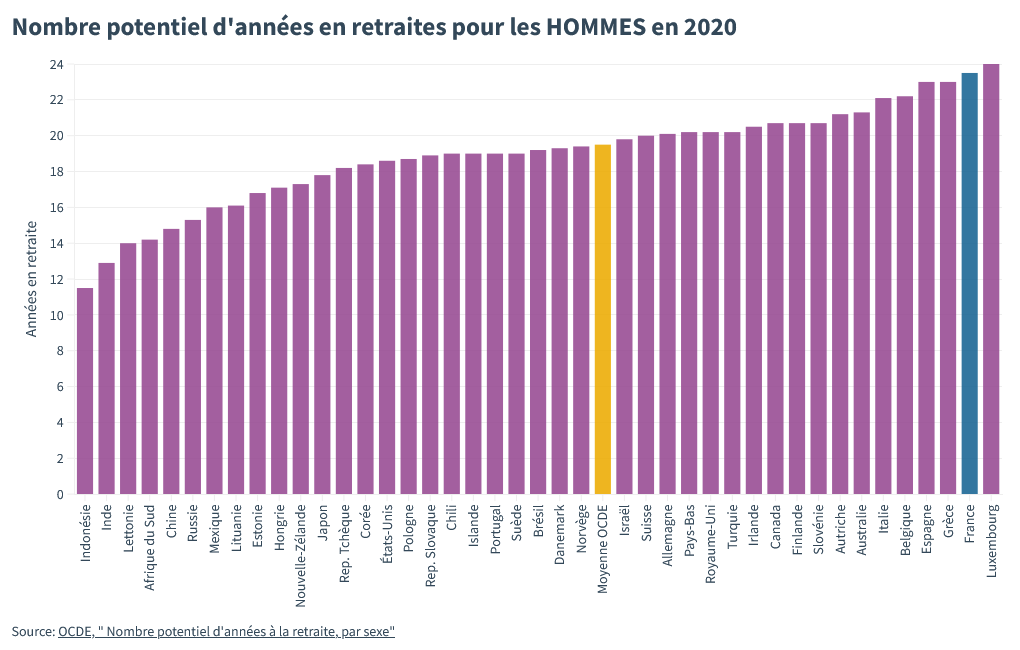

La France est l’un des pays où l’on peut vivre le plus longtemps après avoir pris sa retraite. Un peu moins de 24 ans en moyenne pour les hommes par exemple, soit 4 ans de plus que la moyenne des pays riches de l’OCDE.

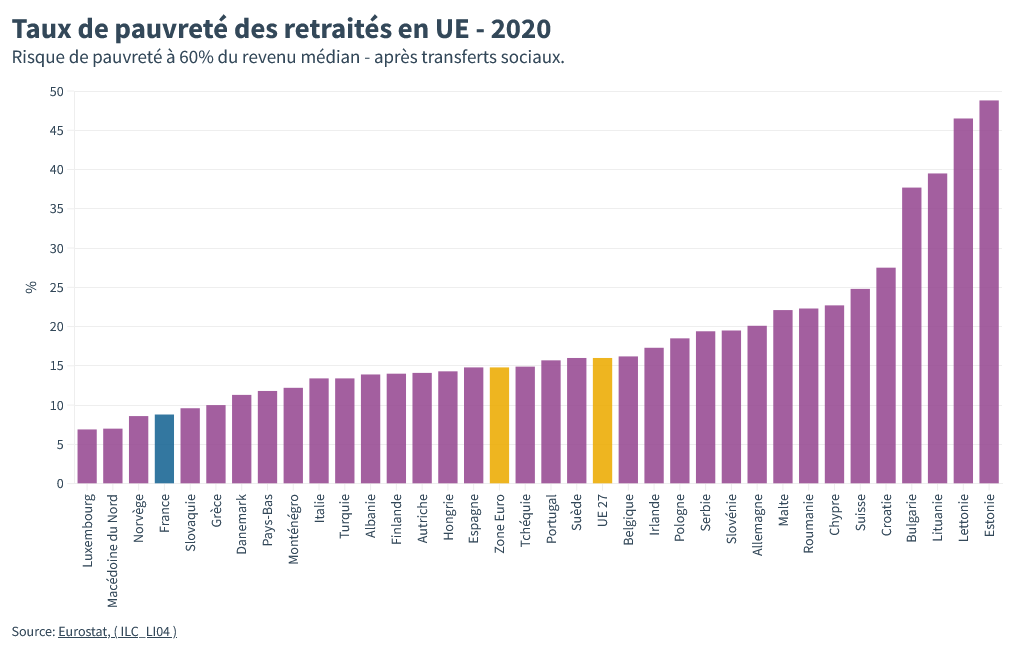

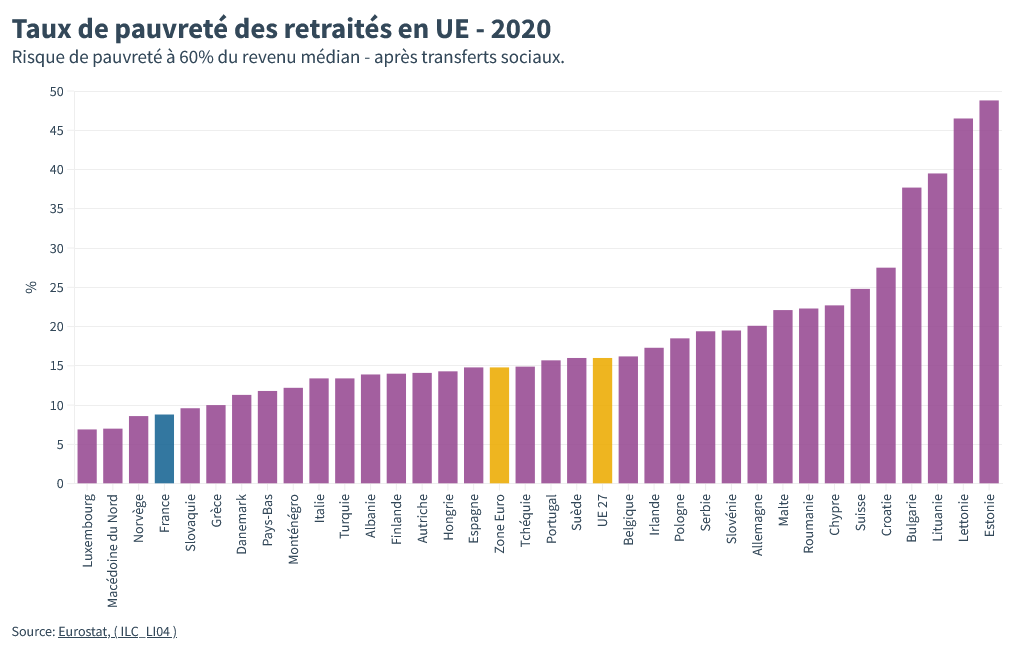

Notre système de retraite est aussi l’un des meilleurs du monde pour diminuer la pauvreté des plus âgés. On a environ 9% de retraités pauvres, contre 15% dans la zone euro, et 20% chez nos voisins allemands. Un retraité a deux fois moins de risques d’être pauvre en France qu’en Allemagne. Ca fait une grosse différence !

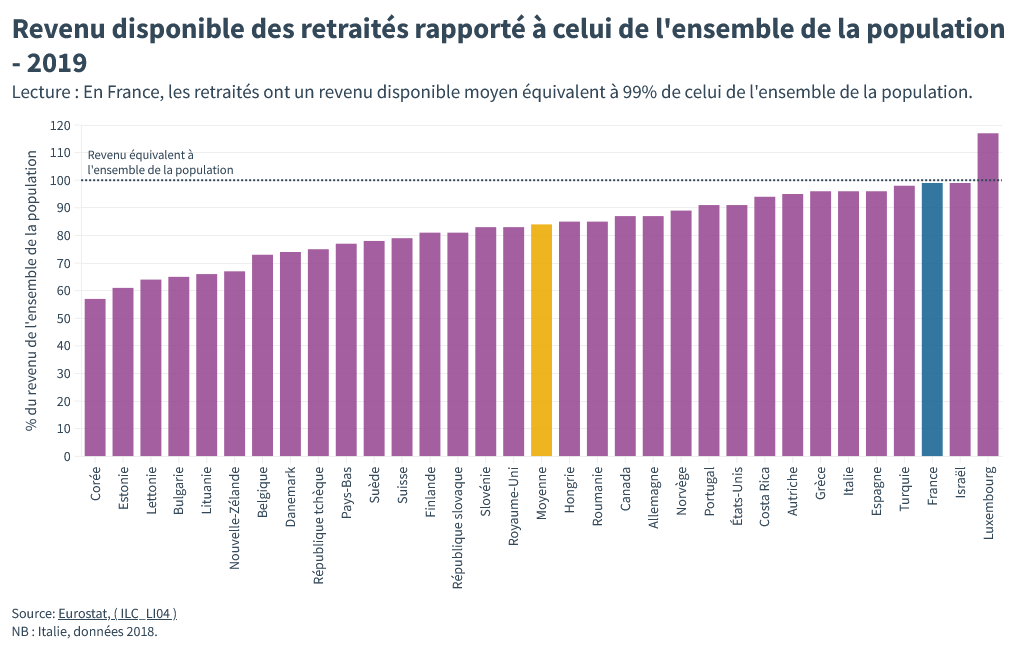

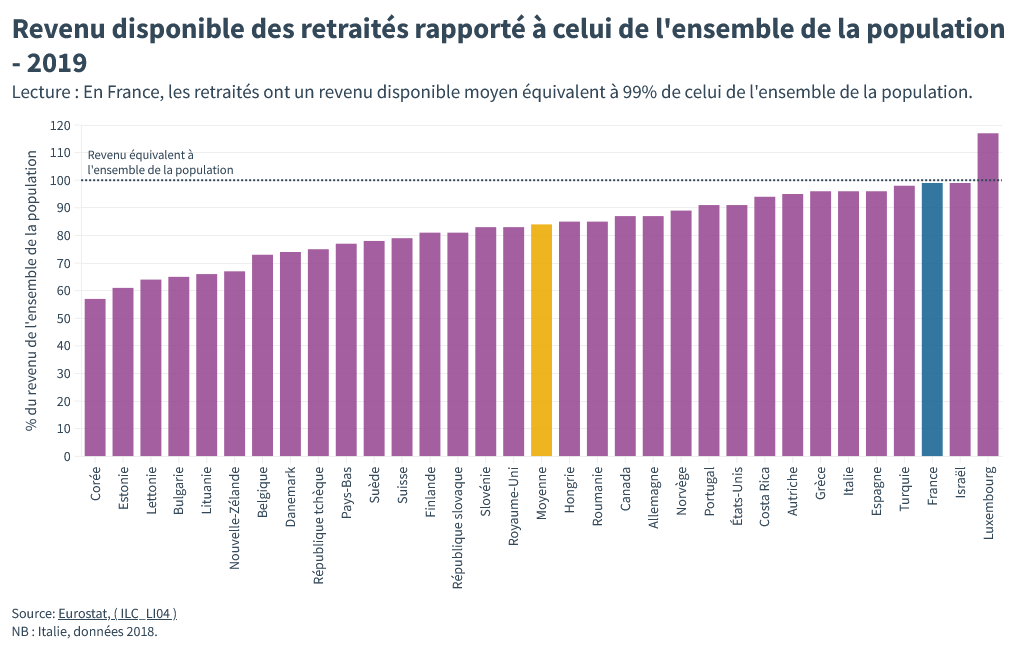

Notre régime de retraite est donc très bon pour limiter la pauvreté des plus âgés, mais il assure aussi un bon niveau de vie aux retraités en général. En France, les retraités maintiennent globalement leur niveau de vie d’avant la retraite, et nous sommes quasiment le seul pays où c’est le cas.Presque partout ailleurs, prendre sa retraite rime avec une vraie chute du niveau de vie. En Allemagne, qu’on nous donne souvent en modèle, c’est une baisse de 13%, en Suisse ou en Suède, 20%. Aux Pays-Bas, 25% de baisse du niveau de vie.

Cette retraite à la Française, meilleure qu’ailleurs, on l’a mise en place dans les années 70-80, à une période favorable économiquement et démographiquement. Le passage de l’âge légal de la retraite de 65 à 60 ans par exemple, une mesure phare de François Mitterrand et du programme commun, c’était en 1982, il y a quarante ans.Depuis, la situation a beaucoup évolué.

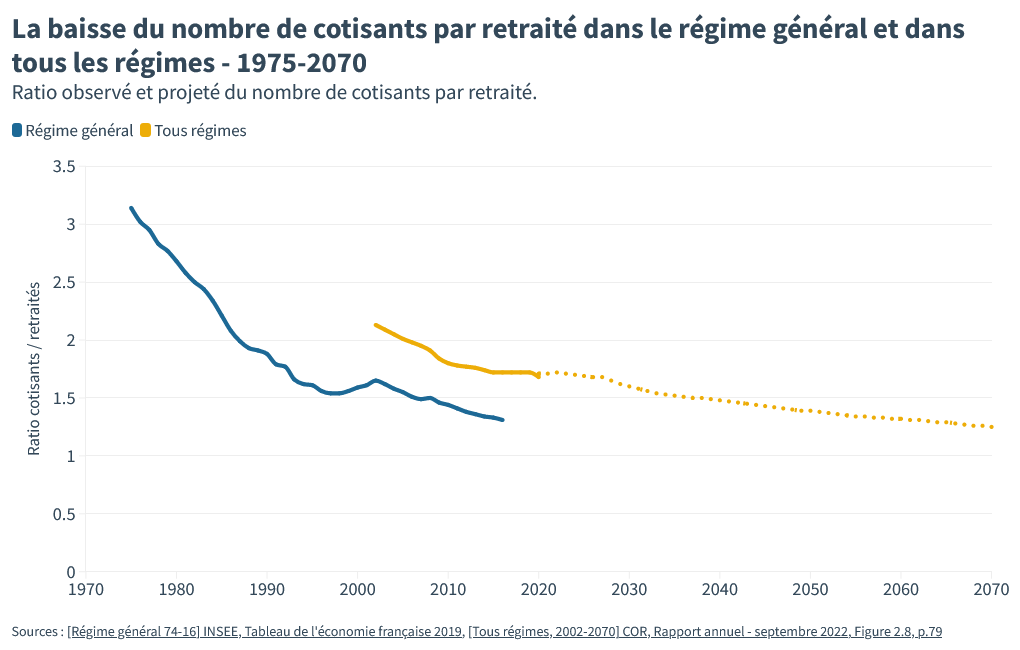

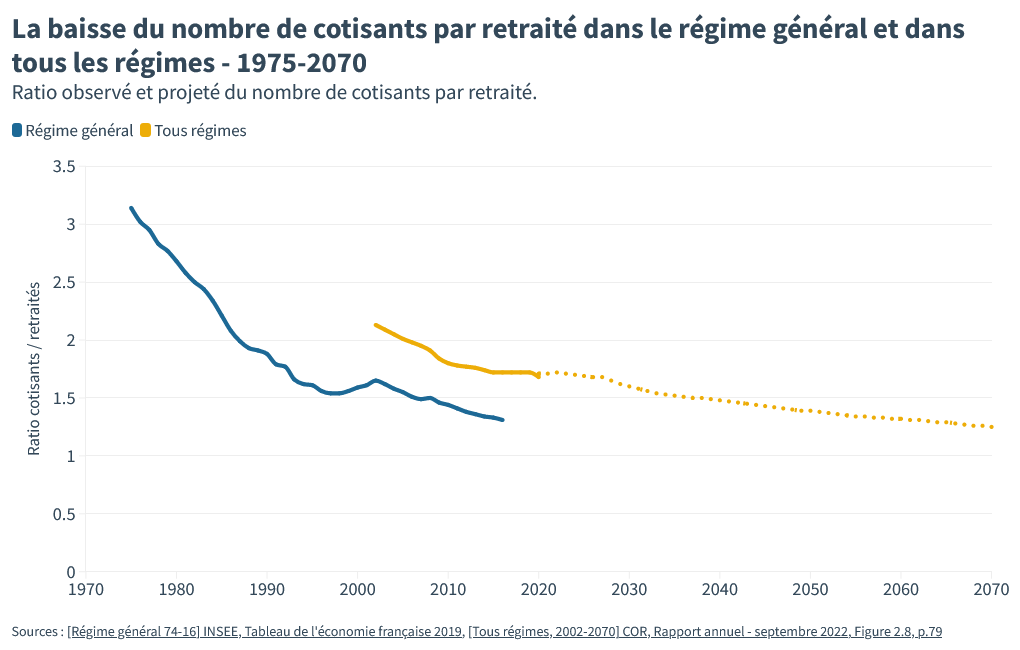

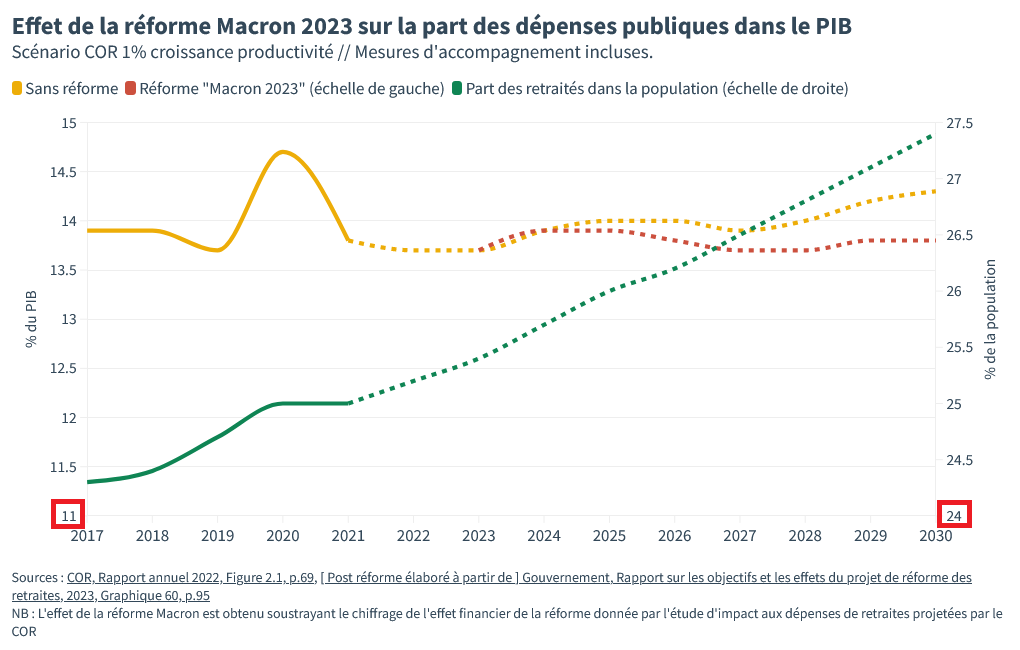

D’abord, avec l’allongement de l’espérance de vie et la transition démographique, on a de plus en plus de retraités dans la population. Et comme on n’a pas beaucoup plus d’actifs qui cotisent pour payer les retraites, le ratio du nombre d’actifs par pension de retraite à payer se dégrade.

Dans les années 1970, il y avait dans le privé 3 actifs pour 1 pension de retraite. En 1990, 1,75. En 2010, moins de 1,5. Si on prend tous les retraités, c’est moins pire, mais on passe quand même de plus de 2 actifs par retraité au début des années 2000 à moins de 1,7 en 2020.

Malheureusement, si l’on en croit les experts du COR, le Conseil d’orientation des retraites, la situation devrait continuer à se dégrader sur les cinquante prochaines années, pour tendre, en 2070, vers seulement 1,25 personne qui cotise pour payer la pension d’un retraité. Comme aujourd’hui, l’essentiel du financement des retraites vient des cotisations des actifs – on vous explique tout ça en détail dans cette vidéo – s’il y a de moins en moins d’actifs par retraité, on comprend très vite que ça peut poser des problèmes de financement des pensions de retraites, surtout si ces retraites durent de plus en plus longtemps.

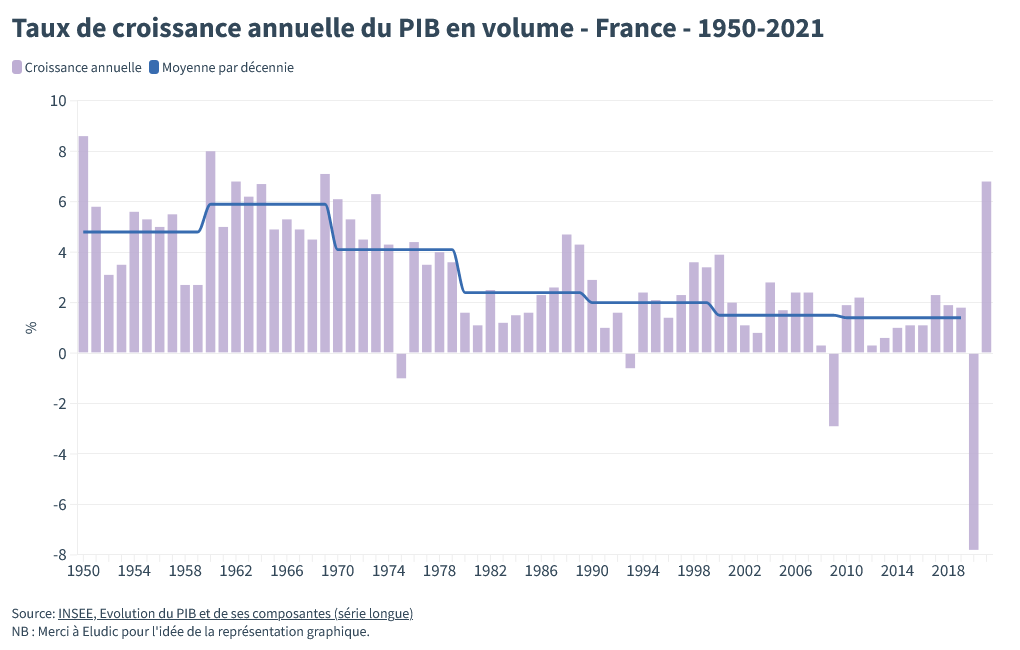

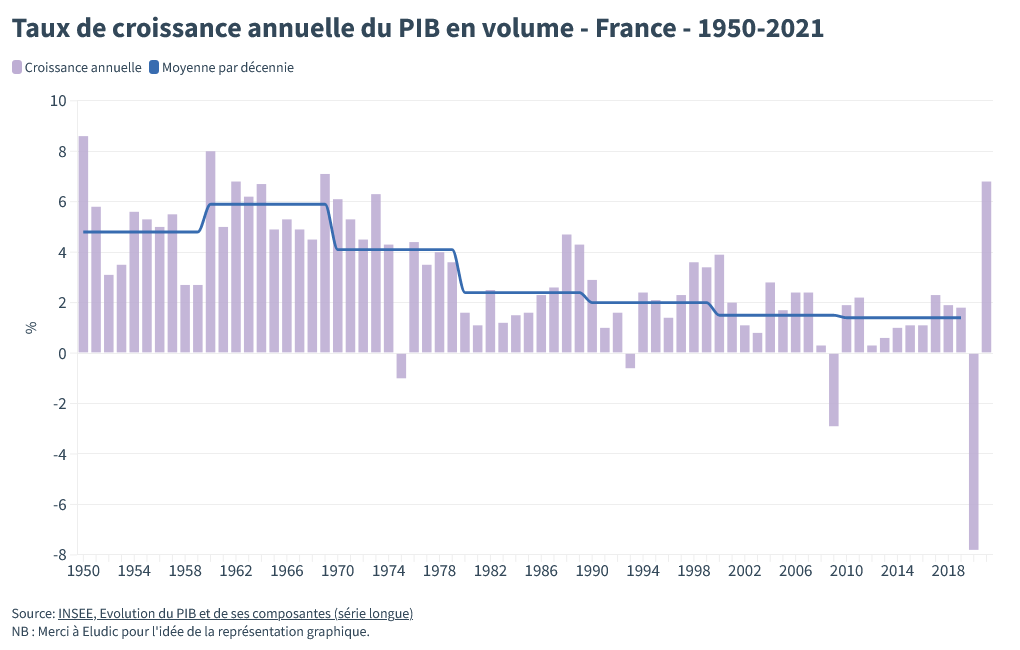

Pour ne rien arranger, la croissance économique n’est plus autant au rendez-vous qu’avant. La croissance moyenne par décennie est passée de 4% dans les années 70, à 2,5% dans les années 80, 2% dans les années 90, et 1,5% depuis les années 2000.

La logique et les résultats de 30 ans de réformes des retraites

Vous vous en doutez, le problème de la transition démographique pour les retraites n’a pas été découvert en 2023. Il a été anticipé depuis plus de 30 ans, et a justifié de nombreuses réformes des retraites, depuis 1993. Réforme Balladur (1993), réforme Juppé (1995), réforme Fillon (2003), réforme Woerth (2010), réforme Bertrand (2007), réforme Touraine (2014), réforme Macron (2019-2023). On en a eu une tous les 4 ans. Ces réformes ont utilisé les deux options : durcir les conditions de retraite, et trouver de nouvelles ressources. Commençons par le moins connu, l’augmentation des ressources.

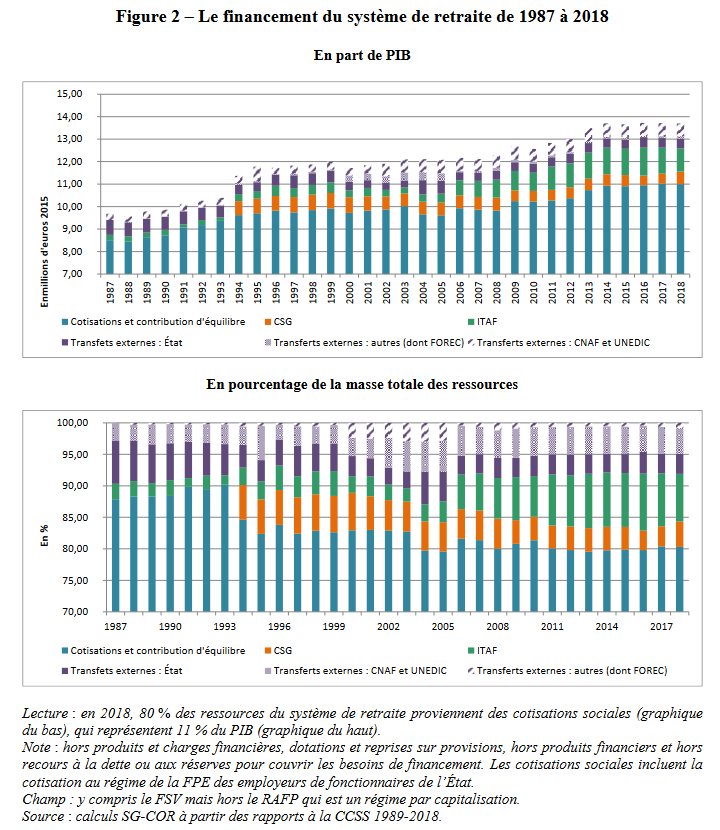

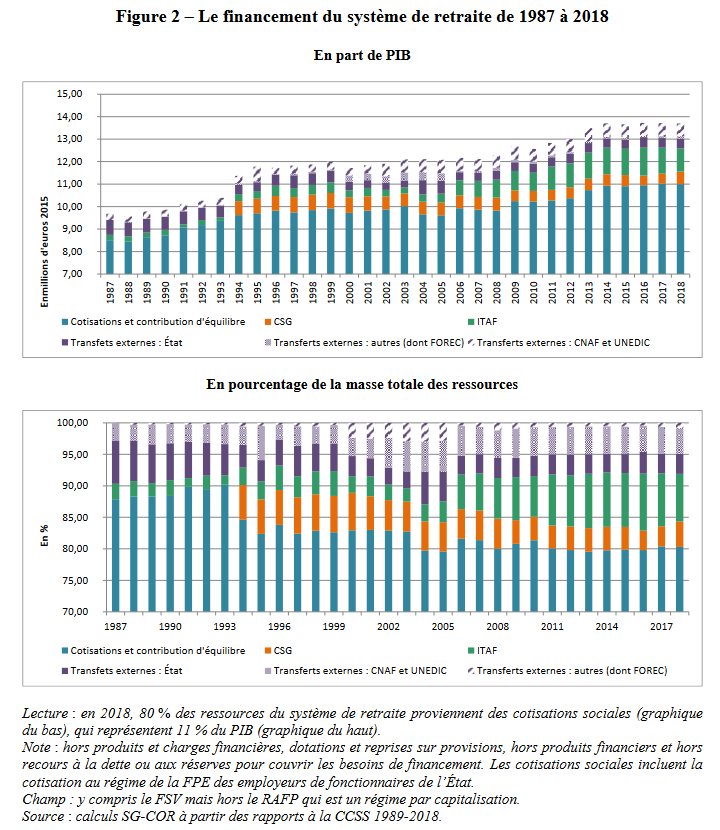

La part du PIB prélevée pour financer le système de retraites est passée d’un peu plus de 9% dans les années 1990 à presque 14%. Comment ? D’abord, on a augmenté les cotisations retraites, qui assurent le gros du financement des retraites. Après l’an 2000, on a aussi ajouté de nouvelles ressources au financement des retraites : une partie de la CSG il y a 20 ans et, dans les 15 dernières années, une part toujours plus importante des impôts et taxes.

SOURCE : COR, État des lieux du financement du système de retraite, 2019, p.6

On a aussi durci les conditions de départ à la retraite. Ca s’est fait en reculant l’âge légal de départ – de 60 à 62 ans – et en augmentant le nombre d’années de cotisation requises pour toucher une retraite sans décote.

Enfin, on a baissé le niveau des pensions. D’abord en changeant le calcul de la pension. On ne calcule plus le niveau de la pension de retraite en prenant le salaire des 10 meilleures années mais celui des 25 meilleures, qui est plus bas. Ensuite, et même surtout, on a désindexé les pensions des salaires.

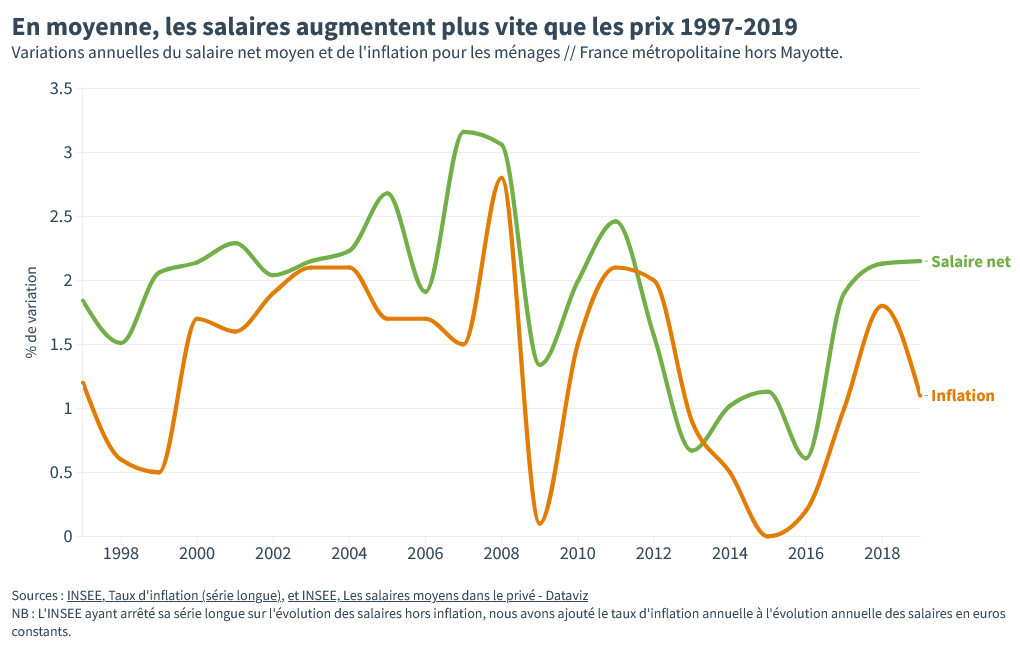

Avant 1993, les pensions de retraite augmentaient chaque année comme les salaires. Depuis 1993 pour les retraités du secteur privé et 2003 pour les fonctionnaires, les pensions de retraite sont revalorisées chaque année en fonction de l’évolution des prix, de l’inflation.

Ça n’a l’air de rien, mais comme les prix montent en général moins vite que les salaires, on a beaucoup moins revalorisé les pensions que si on avait gardé l’indexation sur les salaires. La désindexation des pensions sur les salaires a été, d’assez loin, la mesure qui a le plus diminué les dépenses de retraites.

[ SOURCE : COR, Rapport annuel 2022, Figure 2.4 “L’effet des réformes passées sur les dépenses de retraite en % de PIB”, p.73 ]

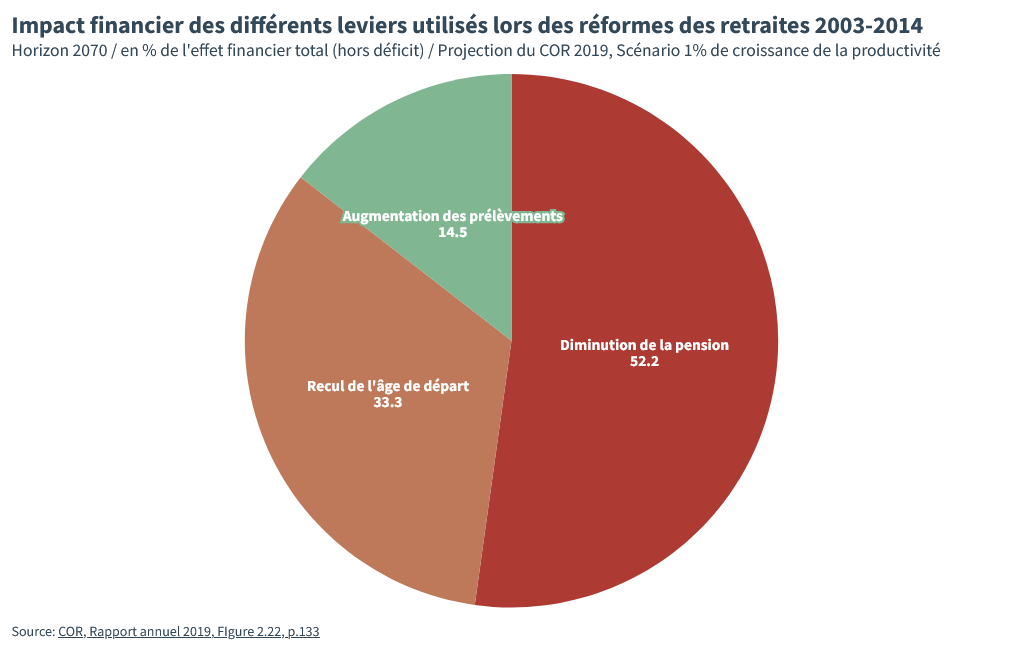

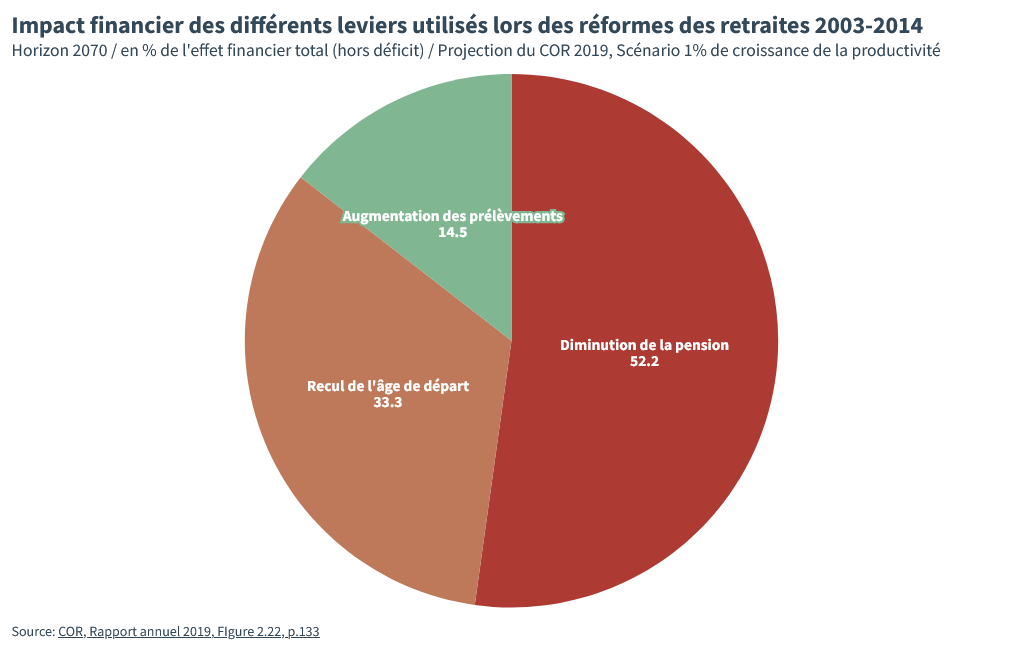

Là vous pouvez vous dire : visiblement, les réformes des retraites passées, elles ont fait un peu de tout. Elles ont durci les conditions de retraite ET elles ont trouvé plus d’argent pour les retraités. C’est vrai, mais toutes les mesures n’ont pas eu le même impact sur les dépenses de retraites.

Quand on regarde l’impact de chaque levier actionné par les réformes des retraites entre 2003 et 2014 on se rend compte que la dégradation de nos conditions de retraites – par diminution de la pension ou par recul de l’âge de départ – vont produire 85 % de l’effet financier des réformes. Les nouvelles ressources obtenues par la hausse des prélèvements, c’est moins de 15 % de l’effet total.

Quelles ont été les conséquences de ces réformes pour les retraités actuels et, surtout, futurs ?

Les réformes passées ont déjà dégradé les retraites par rapport à celle des baby boomers

Certaines des conséquences des réformes passées ne sont pas encore totalement mises en place. C’est le cas par exemple des 43 années de cotisations pour une retraite pleine. Il faut alors regarder un peu plus loin dans l’avenir pour voir leur impact total.

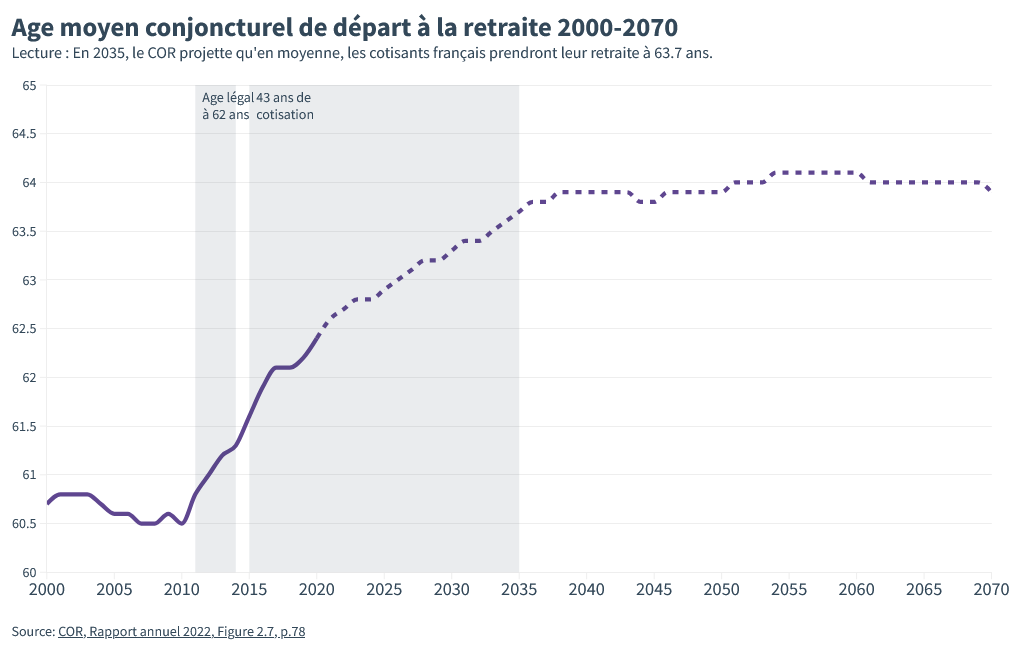

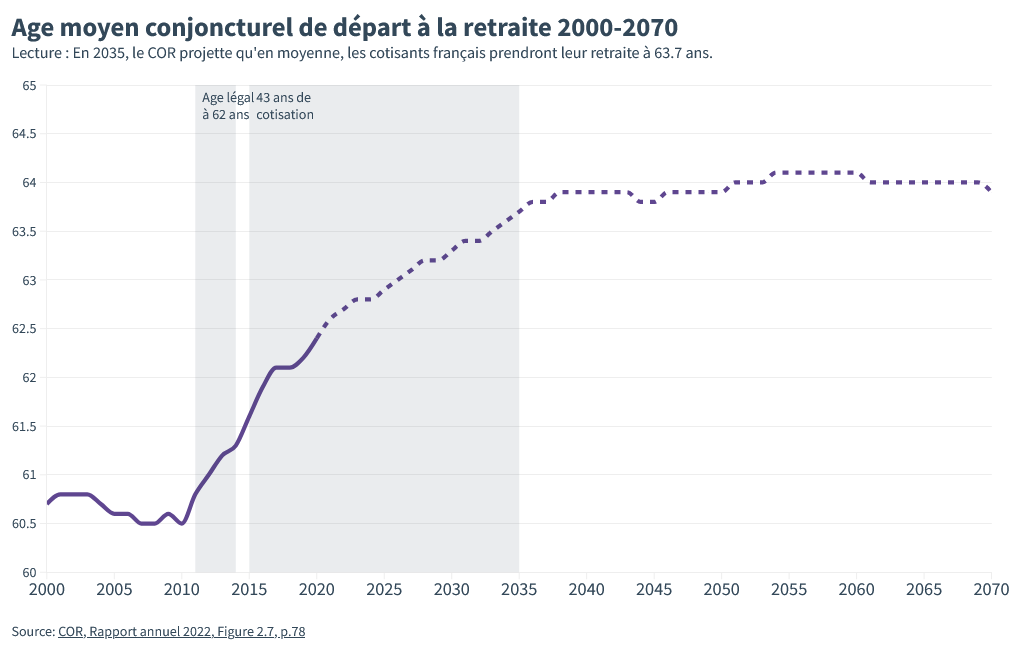

Sur l’âge de départ à la retraite, il ne faut pas regarder seulement l’âge légal, l’âge auquel on “peut” théoriquement partir, il faut regarder l’âge effectif ou “conjoncturel”, c’est-à-dire l’âge auquel les gens partent réellement à la retraite., L’impact des réformes passées se voit alors nettement.

En 2010, les gens partaient à la retraite en moyenne à 60 ans et demi. En 2020, à peine 10 ans plus tard, c’était 62 ans et demi. Vous avez là l’effet du passage de l’âge légal de 60 à 62 ans à partir de 2011. Ensuite avec la mise en place des 43 années de cotisations, l’âge de départ effectif va continuer à monter pour arriver à 64 ans vers 2035.

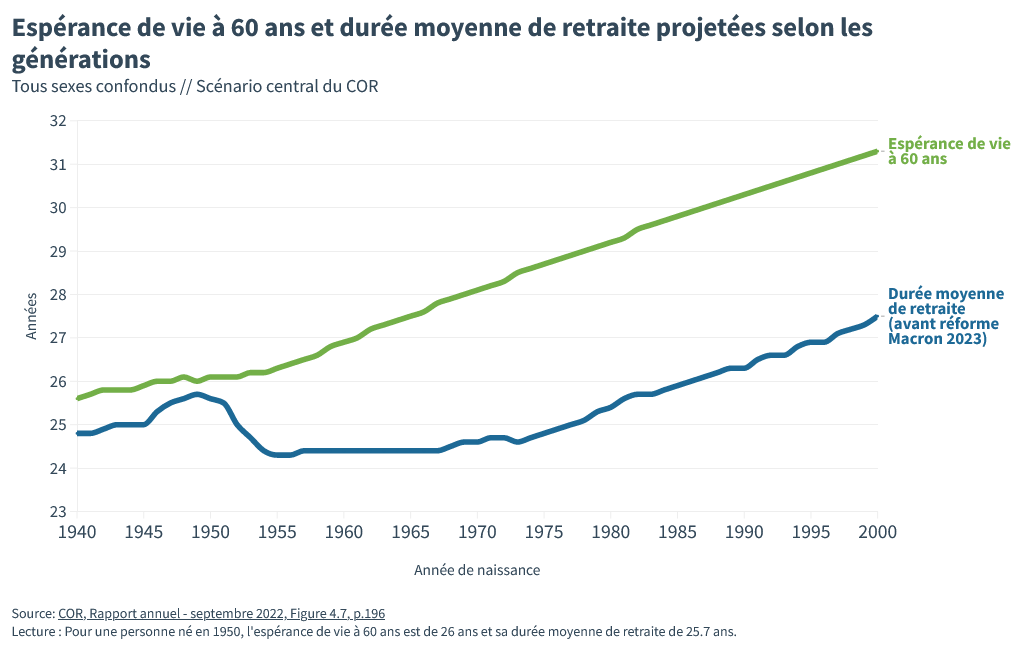

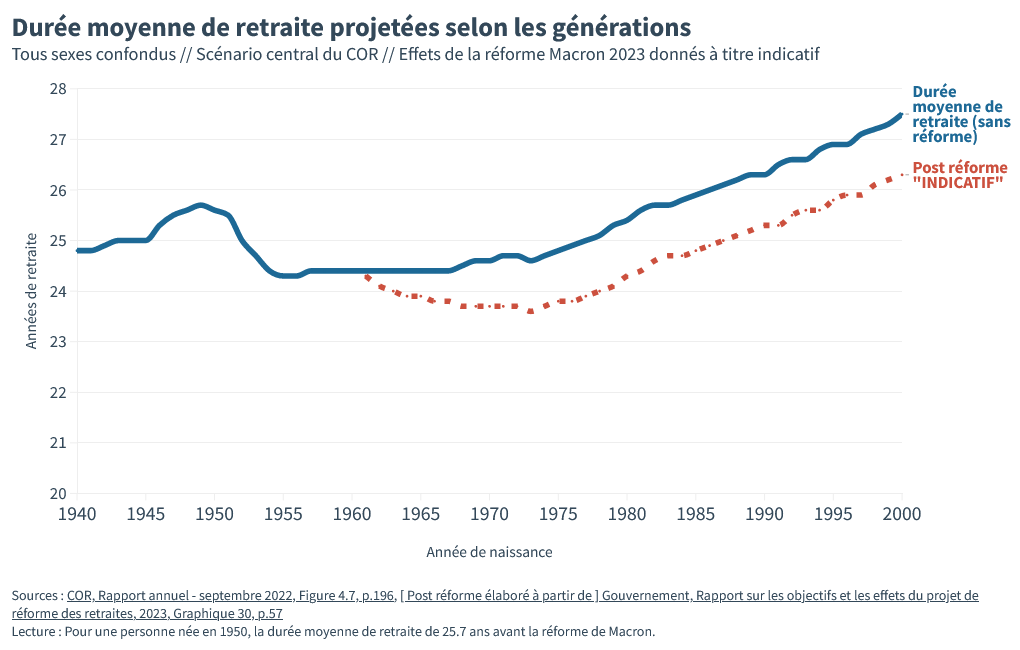

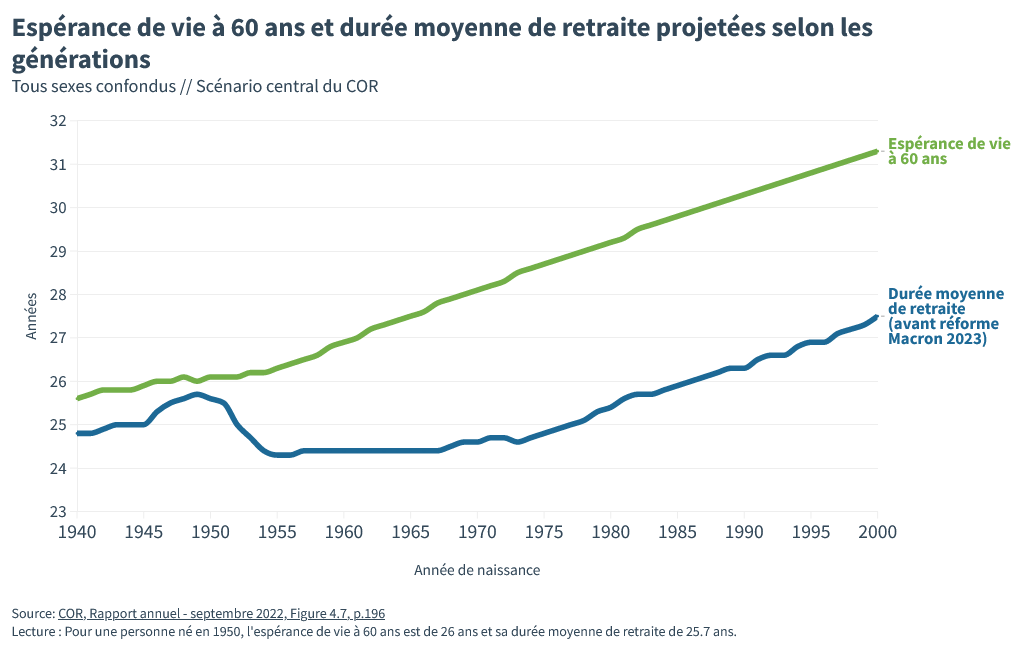

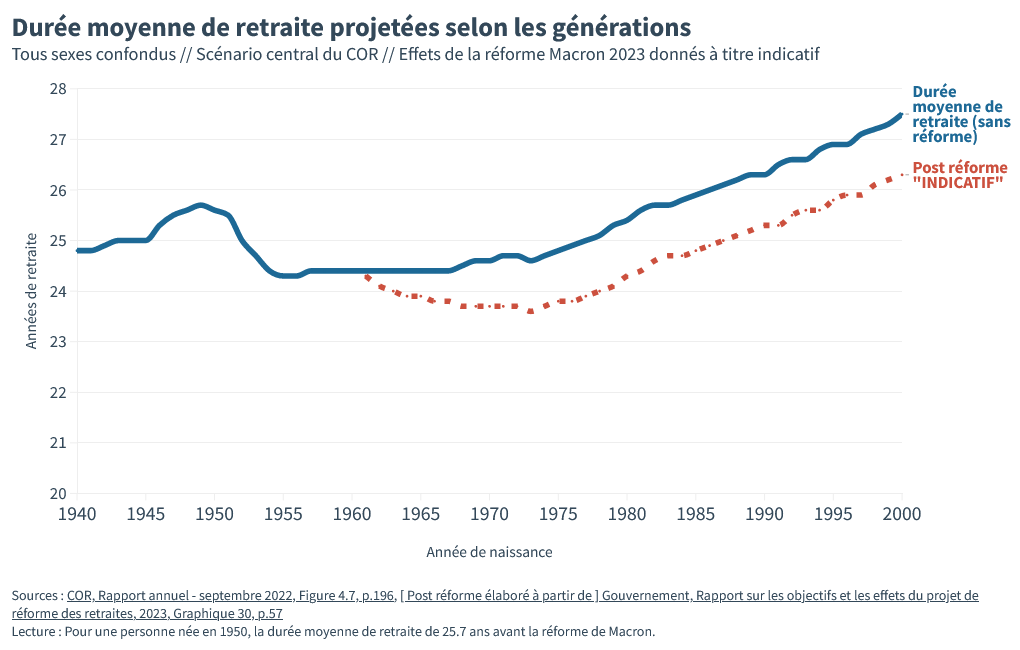

Ensuite, malgré une espérance de vie plus haute, les gens nés à la fin des années 50, et dans les années 60, 70 passeront moins de temps à la retraite que les baby boomers. Il faut attendre les générations nées dans les années 80’s pour retrouver le même temps à la retraite. Et encore, si on n’a pas retardé l’âge de la retraite d’ici là, comme le propose Macron.

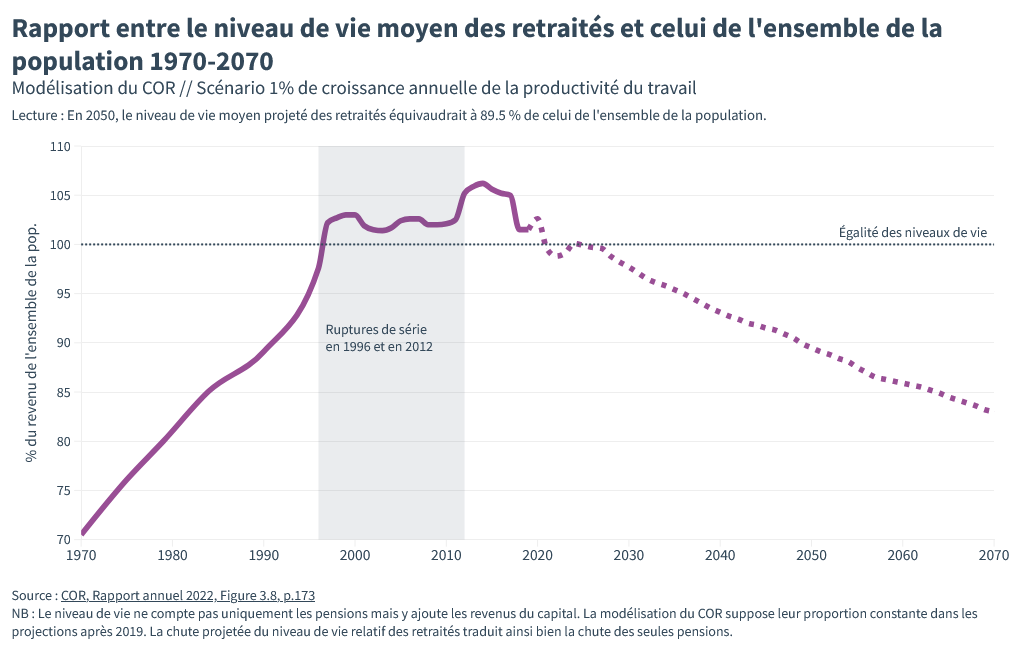

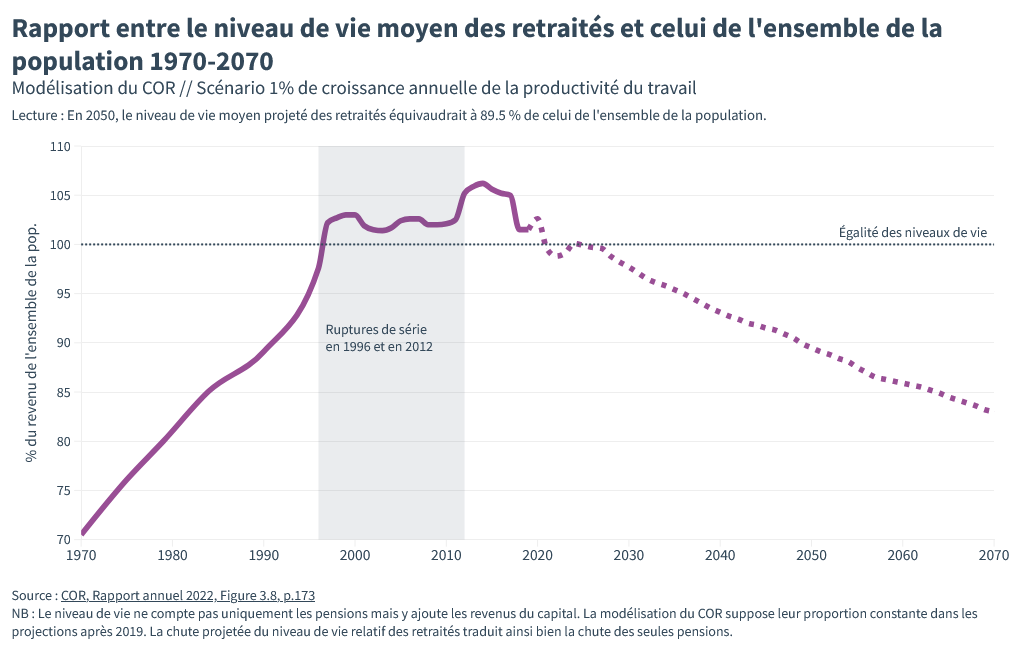

Les projections des experts du COR nous montrent également que le niveau de vie des futurs retraités va énormément se dégrader – du moins si on le compare au niveau de vie de la population générale. Aujourd’hui, les retraités ont un niveau de vie comparable à la population générale, mais d’ici à 2070, les futurs retraités auront un niveau un niveau de vie relatif 15 % inférieur ! C’est une énorme rupture avec le modèle français des retraites.

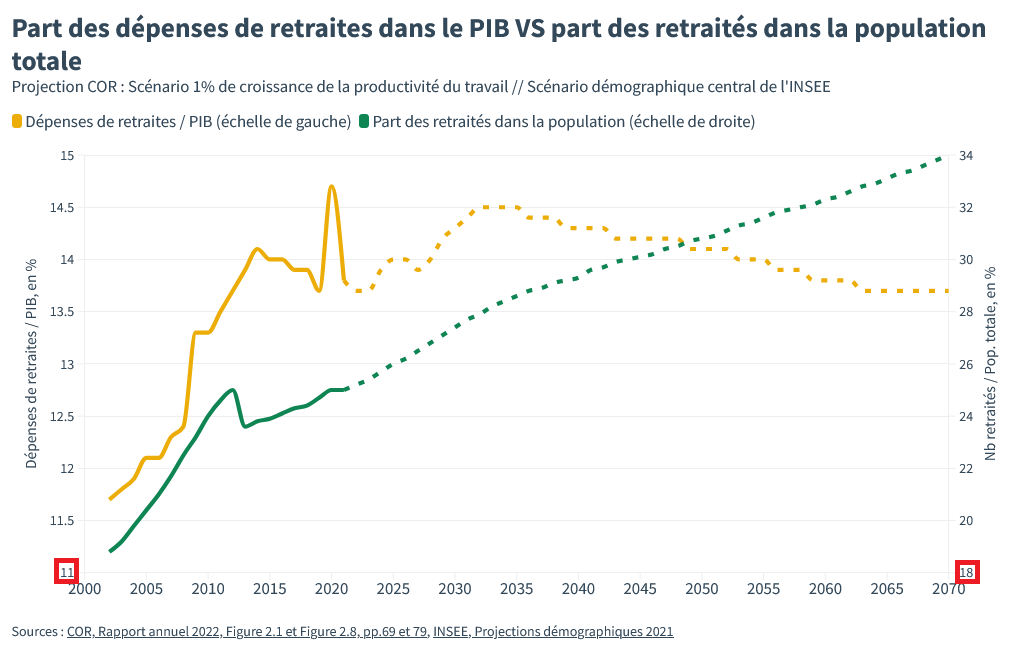

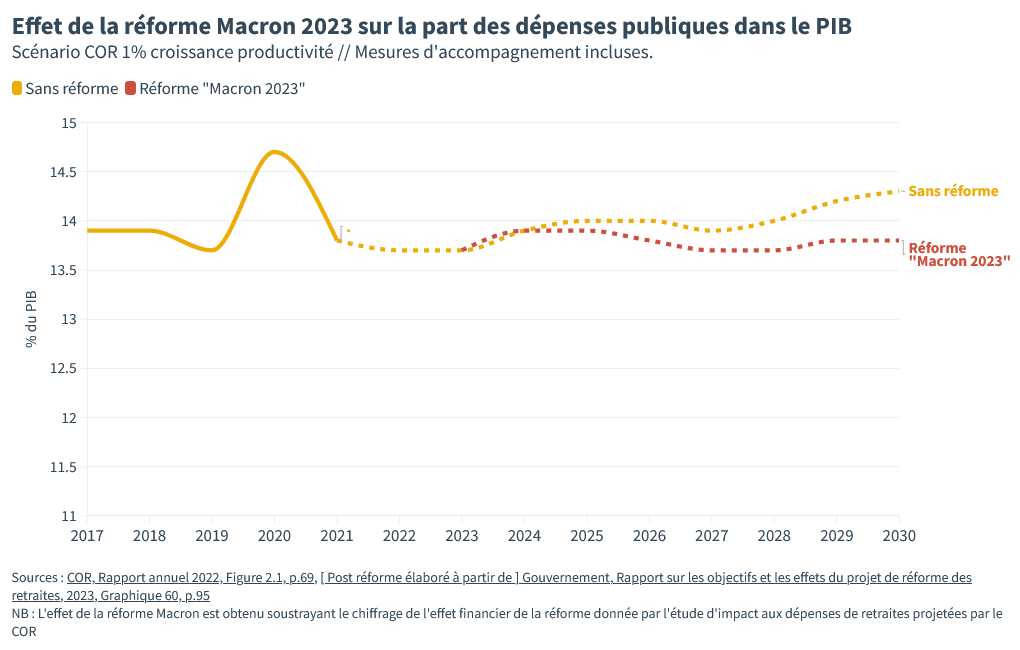

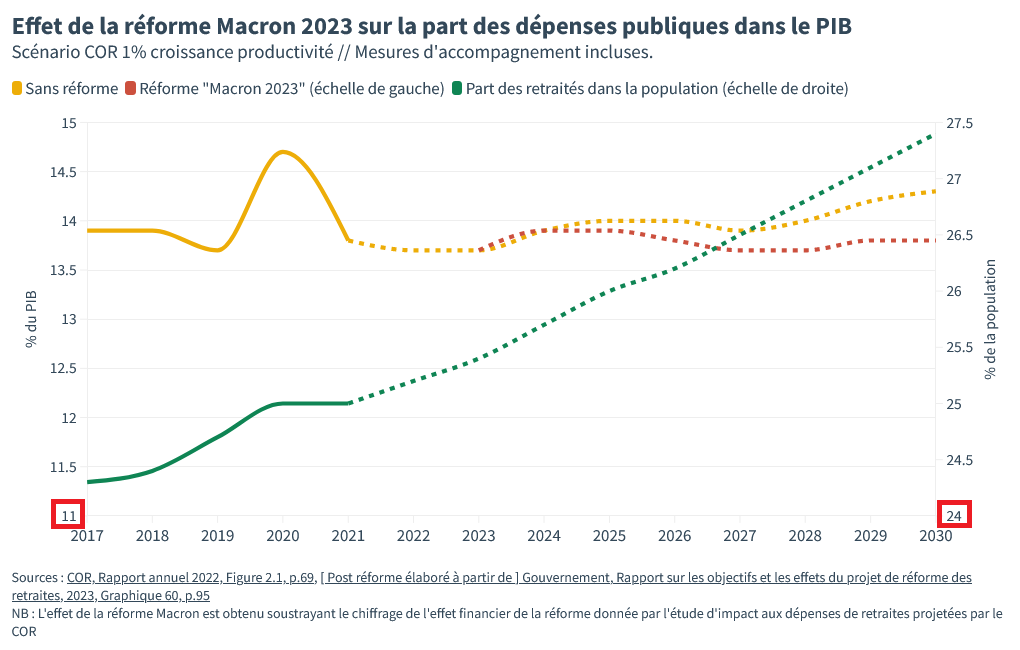

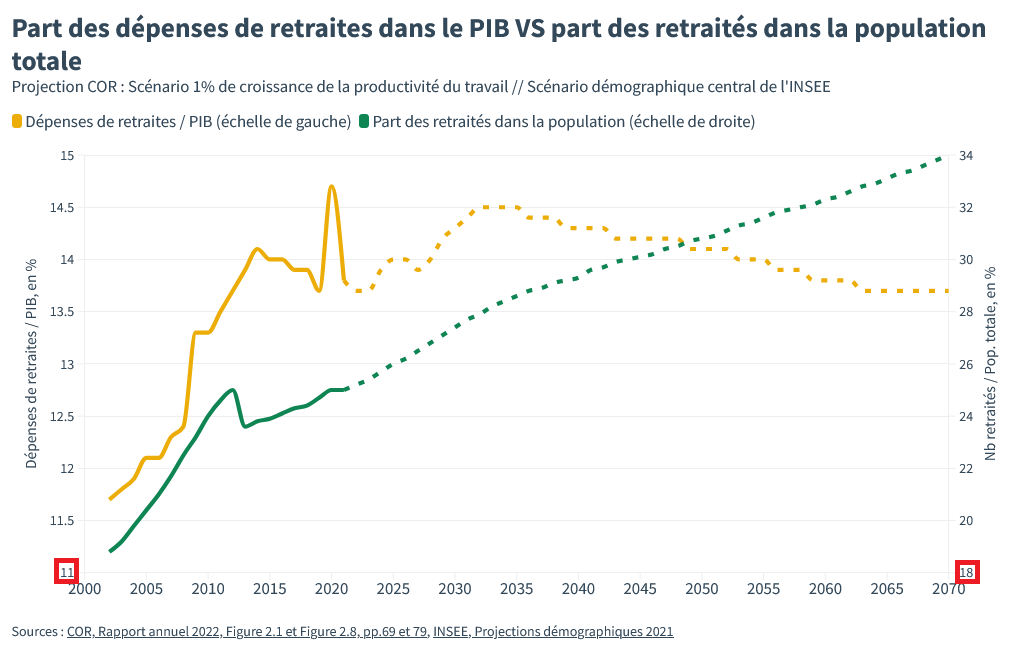

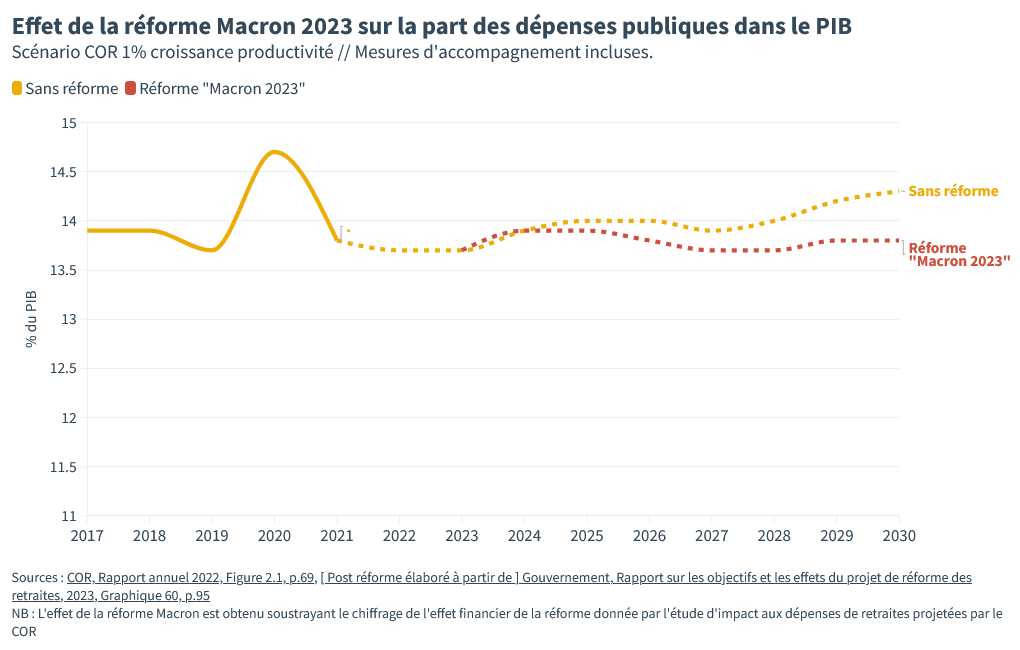

Conséquence de cet appauvrissement relatif des futurs retraités : alors même que la proportion des retraités va passer d’un quart de la population en 2020 à un gros tiers en 2070, la part de la richesse qui ira à ces retraités va rester stable, entre 13,5 et 14% du PIB.

Autrement dit, avant même la réforme voulue par Emmanuel Macron, les choix politiques passés prévoient qu’on dépense la même proportion de la richesse du pays en 2070 pour faire vivre beaucoup plus de retraités qu’aujourd’hui. Pour conclure cette étape du raisonnement, retenez que les réformes des retraites passées ont déjà largement réglé le “problème démographique des retraites”, mais un payant un prix non négligeable : la dégradation des futures retraites.

La réforme de Macron : moins d’argent pour plus de vieux. Le désengagement de l’Etat

La réforme Macron 2023 propose de passer l’âge légal à partir duquel on peut prendre sa retraite de 62 à 64 ans, et d’accélérer la mise en place de la réforme Touraine de 2014 qui prévoit 43 ans de cotisations pour avoir une retraite pleine.

On est essentiellement dans notre option 1 : faire des économies en durcissant les conditions de la retraite. Il n’y a rien sur l’option 2 : aucun nouveau prélèvement pour financer nos retraités de + en + nombreux, si ce n’est 1 petit milliard pris sur la caisse accident du travail et redirigé vers les retraites.

[ SOURCE : Gouvernement, Etude d’impact – Rapport sur les objectifs et les effets du projet de réforme des retraites, Janvier 2023, Tableau 28 “Rendement des mesures de recettes nouvelles”, p.96 ]

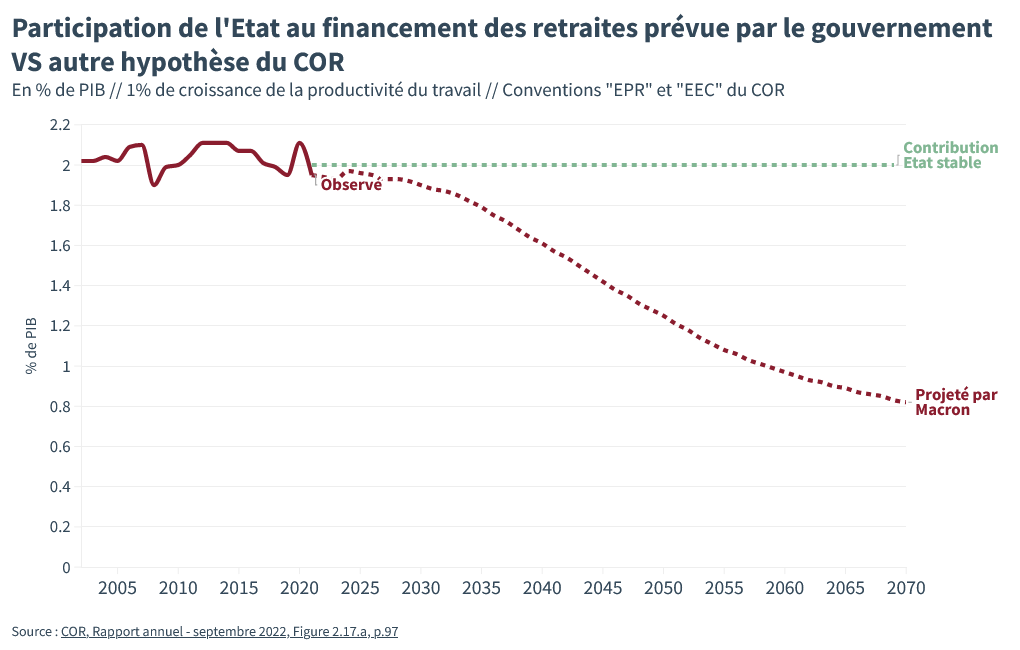

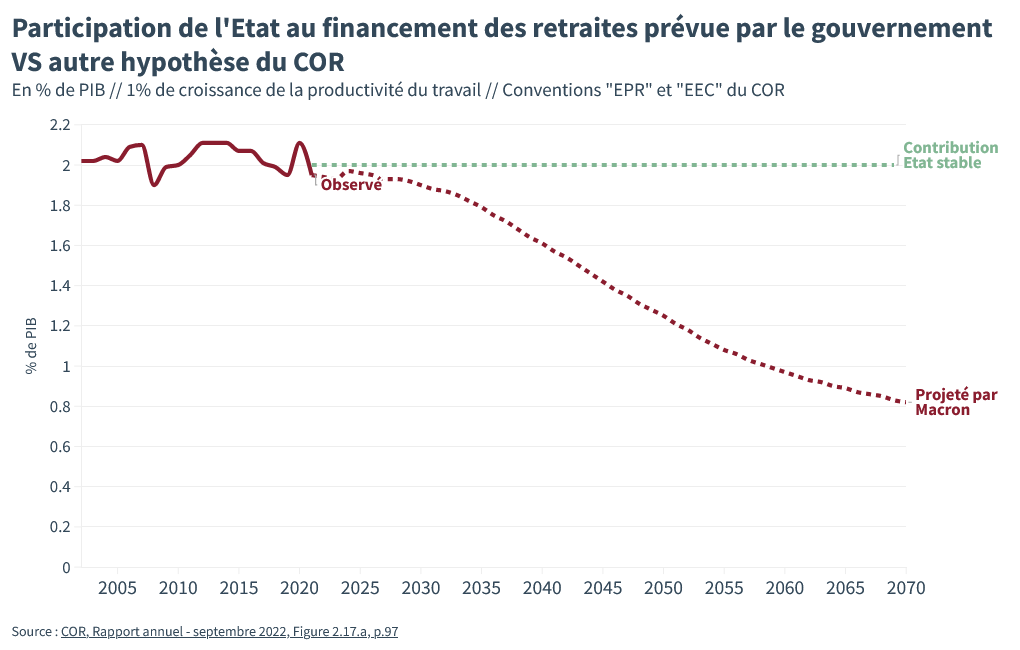

Emmanuel Macron va même beaucoup plus loin. Il ne se contente pas de “ne pas ajouter de cotisations, de taxes ou d’impôts pour les retraites”. Il souhaite carrément diminuer les dépenses de l’Etat pour les retraites.

Le projet de Macron prévoit de faire progressivement baisser la part du PIB que l’Etat met dans les retraites de 2% aujourd’hui à 0,8% en 2070. Ça a l’air de rien, mais par rapport à un financement de l’Etat constant, ça fait 6 milliards d’euros économisés en 2035, 17 milliards en 2045 et plus de 40 milliards en fin de période. Encore une fois, on vous explique tout ça dans cette vidéo qu’on vous conseille vraiment de regarder,

Pour notre perspective de long terme, voyons les conséquences de cette réforme si elle est mise en œuvre.

D’abord, le temps passé à la retraite va encore diminuer par rapport à la génération dorée des baby boomers. Il faudra carrément être né autour de 1990 pour espérer une retraite aussi longue que nos aînés.

Les chiffres précis ne sont pas donnés dans l’étude d’impact, mais si on se base sur les prévisions de décalage d’âge de départ, on peut estimer que les gens nés dans les années 65-70 auront une grosse année de moins à la retraite que ceux nés quelques années avant eux. La dégradation est claire.

Avec ce durcissement des conditions de la retraite, comment évoluerait la part des richesses, du PIB, qui va aux retraités ?Si on retient les chiffres de l’étude d’impact donnée par le gouvernement, la réforme Macron propose de diminuer la part de PIB consacrée aux retraites de 0.3 puis 0.4 et jusqu’à 0.45 % de PIB.

La réforme de Macron vise ainsi à dépenser moins pour plus de vieux. Avec plus de retraités, on aurait moins de dépenses de l’Etat pour les retraites, et une part plus faible du PIB pour les retraités. Effet probable: une chute du niveau de vie des futurs retraités encore accélérée.

La réforme de Macron représente ainsi une rupture de temps long : il acte la fin de l’exception française, Fin de la retraite qui maintient globalement le niveau vie, fin de l’allongement de la retraite grâce à l’espérance de vie.

Repenser le financement des retraites et faire plus contribuer les plus riches

Vouloir préserver le modèle français de “bonne retraite”, où l’on partirait autour de 62 ans avec un niveau de vie correct, est un choix politique qui se défend tout à fait, mais qui demande à être financé.

La première piste de financement, c’est celle qui suit la logique historique de notre système de retraite : augmenter les cotisations prélevées sur le travail des actifs, par des hausses de cotisations salariales ou patronales. Ça peut rapporter beaucoup, mais ça a un grand défaut : qui dit augmenter les cotisations dit baisse du salaire net.

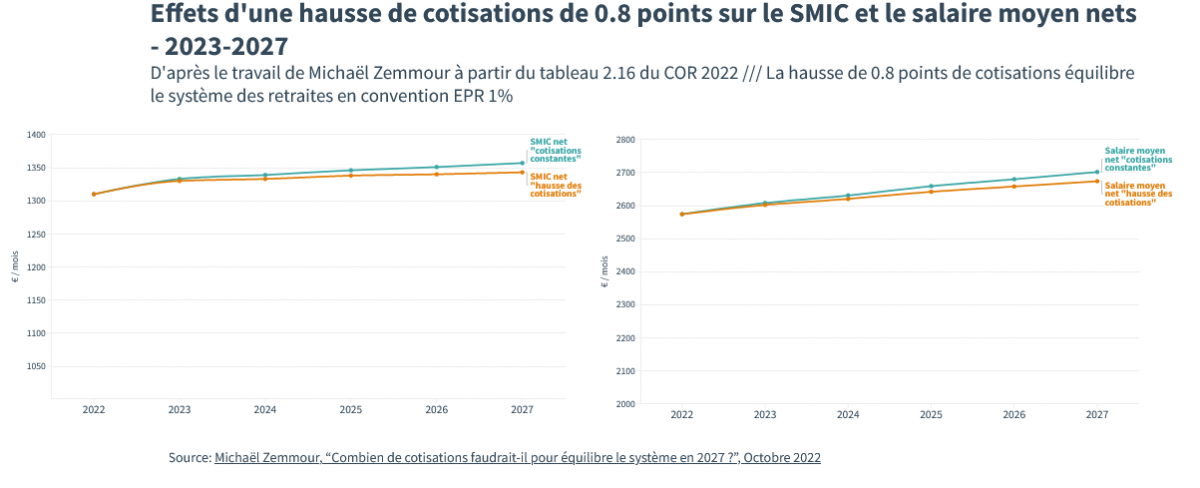

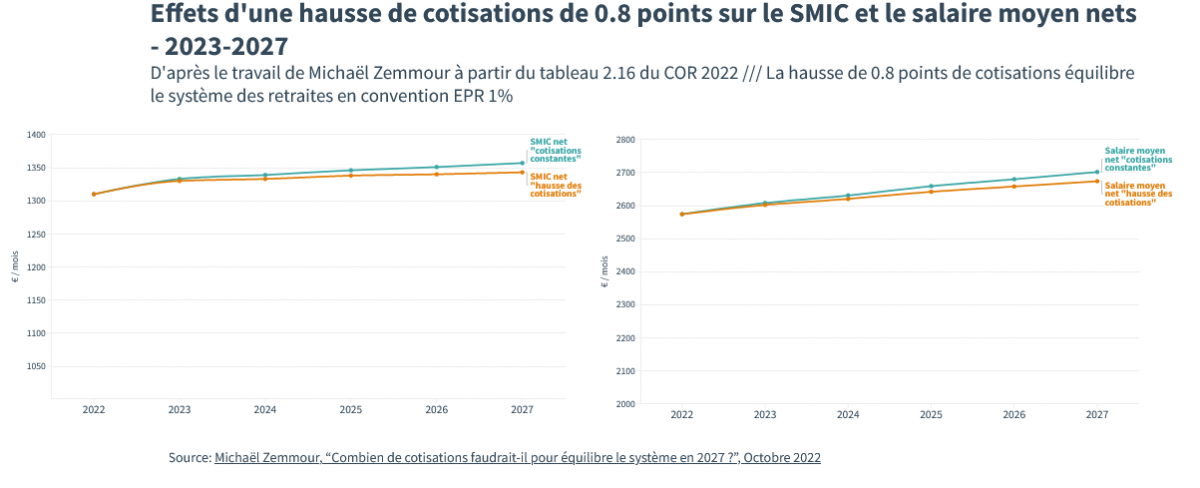

Regardons à quel point. L’économiste spécialiste des retraites Michaël Zemmour (qu’on vous invite à suivre sur Twitter) prend un exemple parfait pour expliquer ça.

[ SOURCE : Michaël Zemmour, “Combien de cotisations faudrait-il pour équilibre le système en 2027 ?”, Octobre 2022 ]

Il part d’un tableau du COR qui montre que, si, d’ici à 2027, on augmente les cotisations de 0.8 points, il n’y a plus du tout de déficit des retraites.

[ SOURCE : Voir COR, Rapport annuel 2022, Tableau 2.16 “Ajustement du taux de prélèvement pour équilibrer structurellement le régime chaque année jusqu’en 2070’, p.132 ]

Zemmour calcule que +0.8 points de cotis en 2027 ça équivaut à baisser le salaire net moyen de 28 euros par mois et le SMIC de 14 € par mois. Bref, c’est pas négligeable, mais c’est pas énorme non plus.

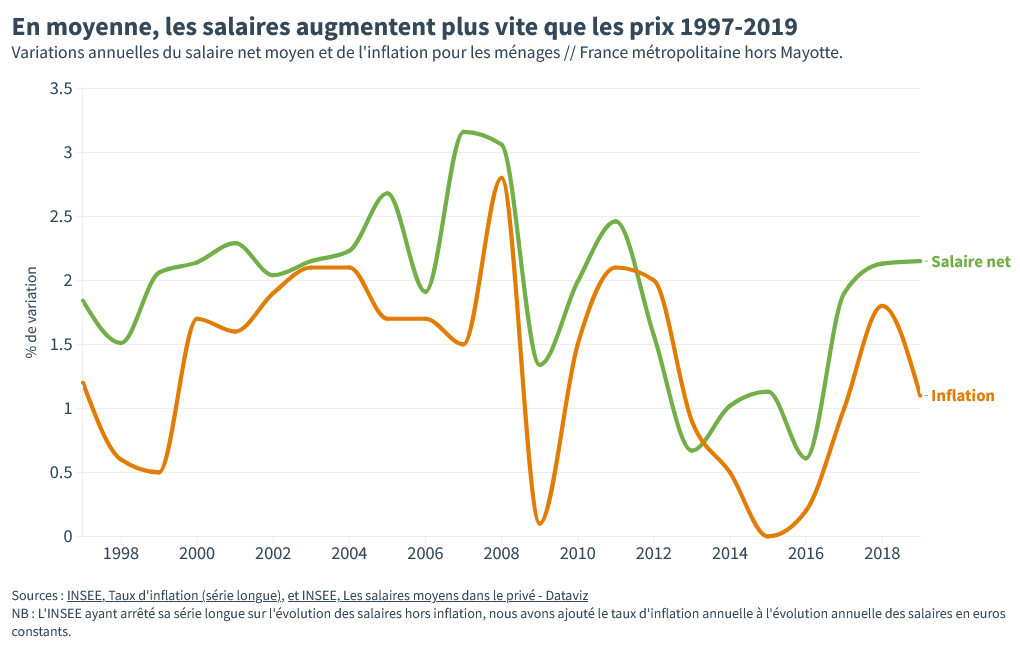

Encore plus intéressant, il remarque que D’ici à 2027, le SMIC et le salaire moyen, ils vont augmenter Conséquence : prendre 28 euros par mois sur le salaire moyen et 14 euros sur le SMIC d’ici à 2027, ça ferait pas baisser les salaires par rapport à aujourd’hui, ça les ferait juste augmenter moins vite. Au lieu que le salaire moyen passe de 2574 € aujourd’hui à 2700 € en 2027, il n’atteindrait “que” 2674 € en fin de période, à cause de la hausse des cotisations. Le même raisonnement vaut pour le SMIC.

Donc oui, c’est vrai, augmenter les cotisations c’est baisser le salaire net, mais Michael Zemmour a bien montré que plus qu’une baisse, ça serait en réalité un ralentissement de la hausse des salaires.Chacun se fera son avis, mais c’est important de comprendre ce raisonnement quand on réfléchit à augmenter les cotisations.

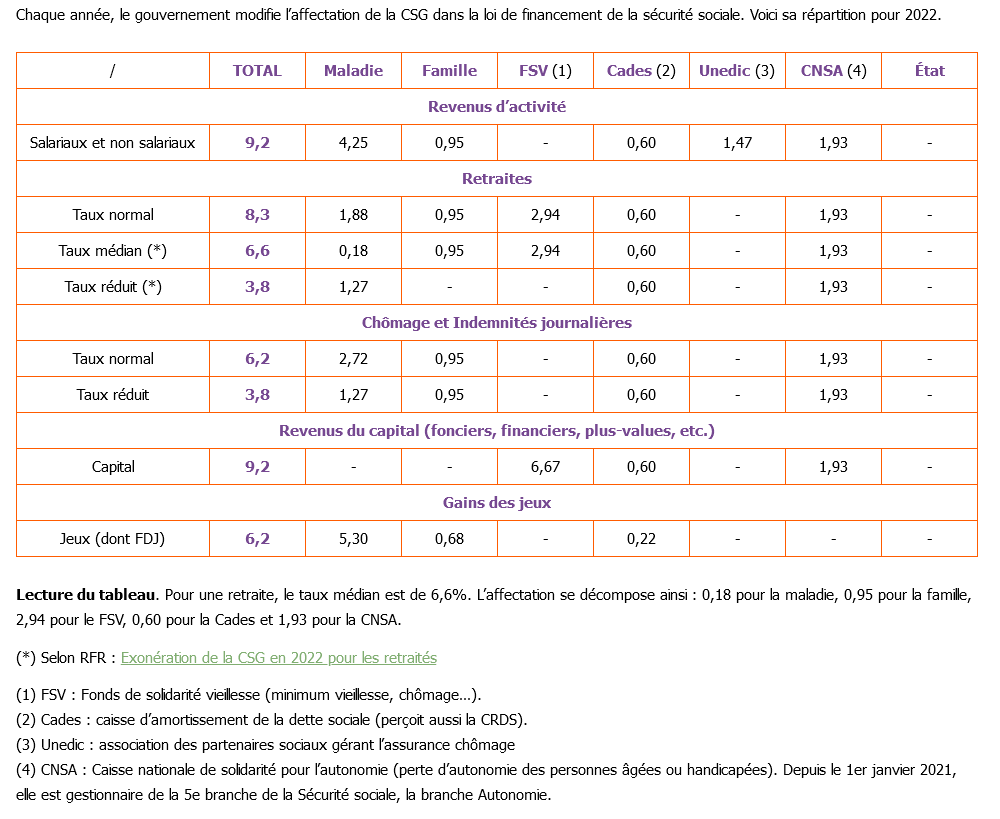

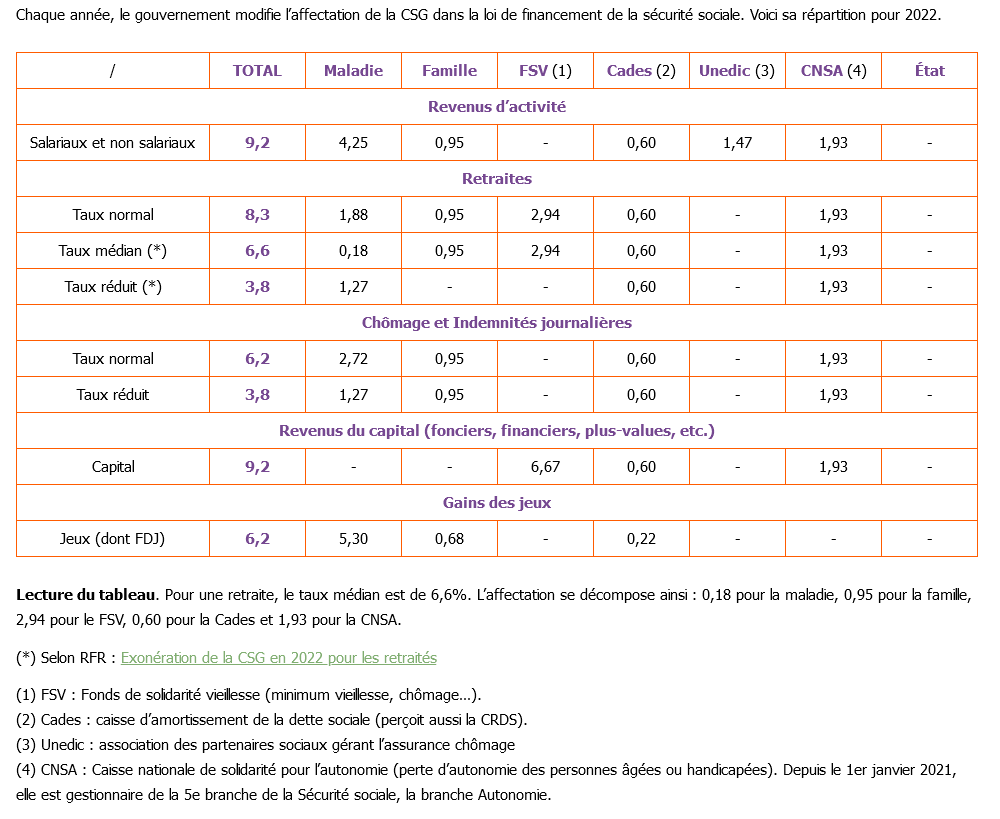

Autre piste “classique” de financement des retraites : augmenter la CSG ou contribution sociale généralisée qui, depuis 1993, fournit à peu près 5 % du financement total des retraites.

[ Voir graphique plus haut ou SOURCE : COR, État des lieux du financement du système de retraite, 2019, Figure 2 p.6 ]

La CSG ne sert pas qu’à financer les retraites, elle finance toute la protection sociale. Une partie de la CSG collectée va aux retraites mais le reste finance la branche maladie de la Sécu, l’assurance chômage ou encore le caisse de solidarité pour l’autonomie.

[ SOURCE : LOFSS 2022 via CFDT-Retraités “Taux et affectation de la CSG en 2022” ]

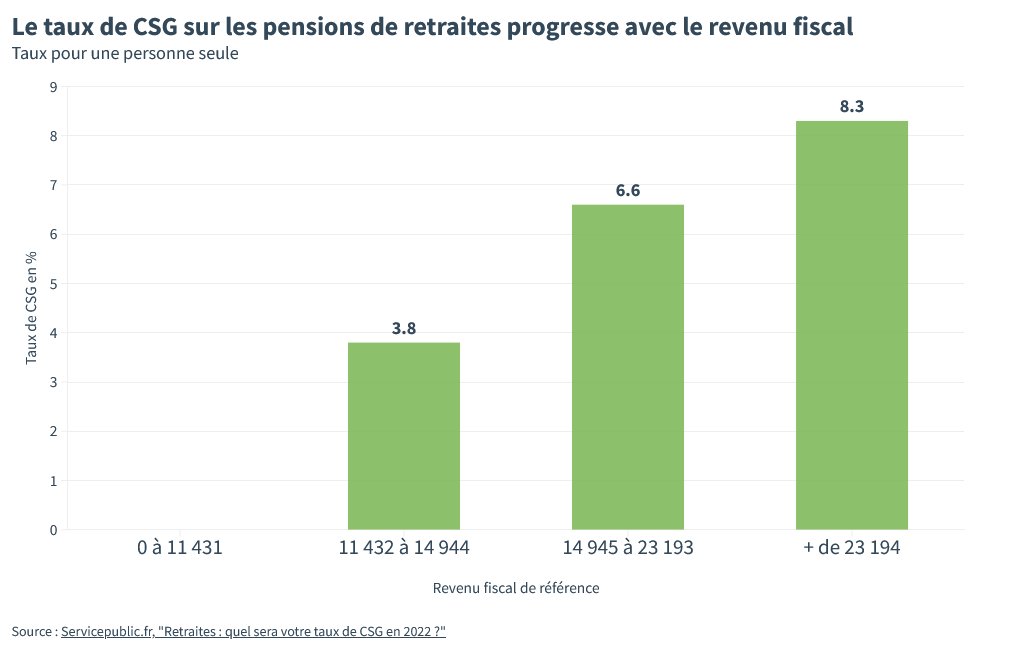

A la différence des cotisations sociales, qui ne touchent que les revenus d’activité, la CSG s’applique à de nombreuses sources de revenus. Parmi tous ces revenus soumis à la CSG, seules la CSG collectée sur les revenus du capital et sur les pensions de retraite finance le système de retraite. Ca veut dire qu’en l’état, avec nos règles actuelles, augmenter le financement des retraites par la CSG veut dire faire contribuer davantage les retraités actuels et les revenus du capital.

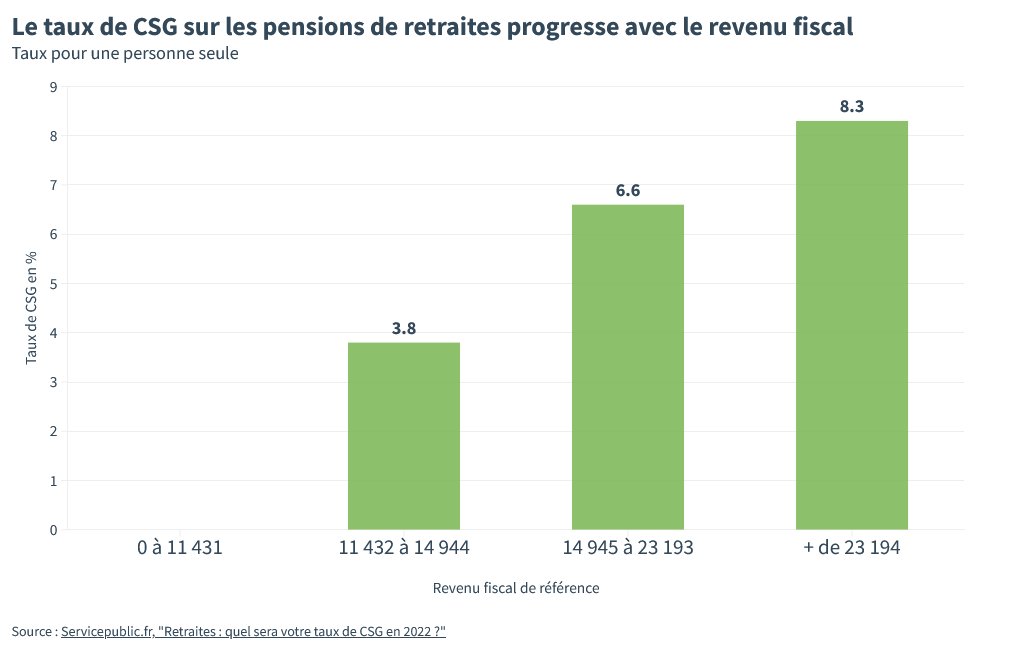

Rassurez-vous, les petites retraites ne payent pas la CSG. La CSG sur les retraites est progressive, son taux augmente avec les revenus jusqu’à atteindre 8.3% pour les retraités seuls qui gagnent + de 23 000 €.

Augmenter le financement des retraites par la CSG ferait donc peser l’effort non plus sur les actifs, mais sur deux catégories de la population : les retraités actuels “classes moyennes et sup”, et ceux qui ont des revenus du capital alias, le plus souvent, les gens aisés.

Faire contribuer les plus aisés, parlons-en. On pourrait financer notre modèle français des “bonnes retraites” en mettant plus à contribution ceux qui ont le plus de moyens.

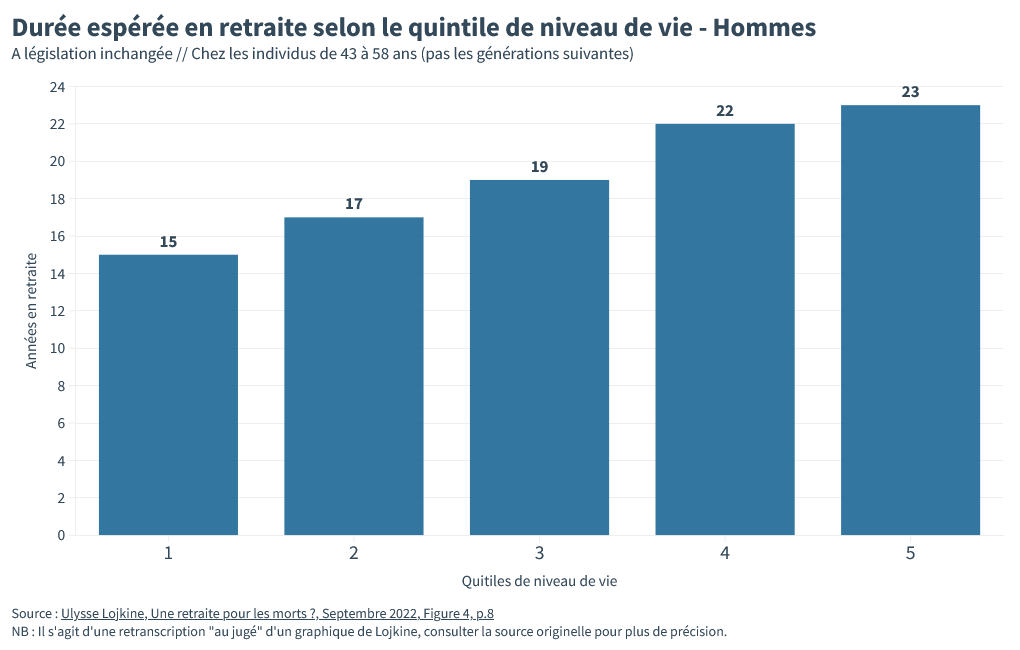

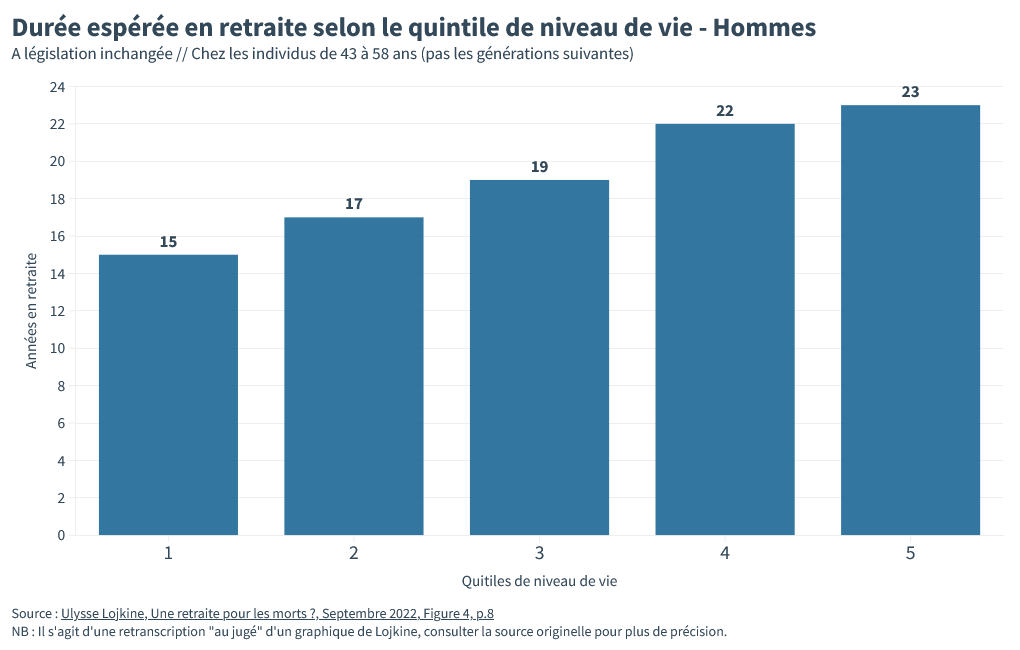

Ça paraîtrait d’autant plus juste que les plus riches ont aussi une meilleure espérance de vie, et sont celles et ceux qui passent le plus de temps à la retraite, qui la touchent le plus longtemps.

Les hommes les plus riches passent en moyenne près de 7 ans à la retraite de + que les hommes les plus pauvres. On peut se dire que c’est normal de les faire contribuer un peu plus que ceux qui auront une retraite plus courte. L’idée se défend d’autant plus quand on sait que les revenus des plus riches contribuent proportionnellement beaucoup moins au financement des retraites que ceux de l’ensemble de la population.

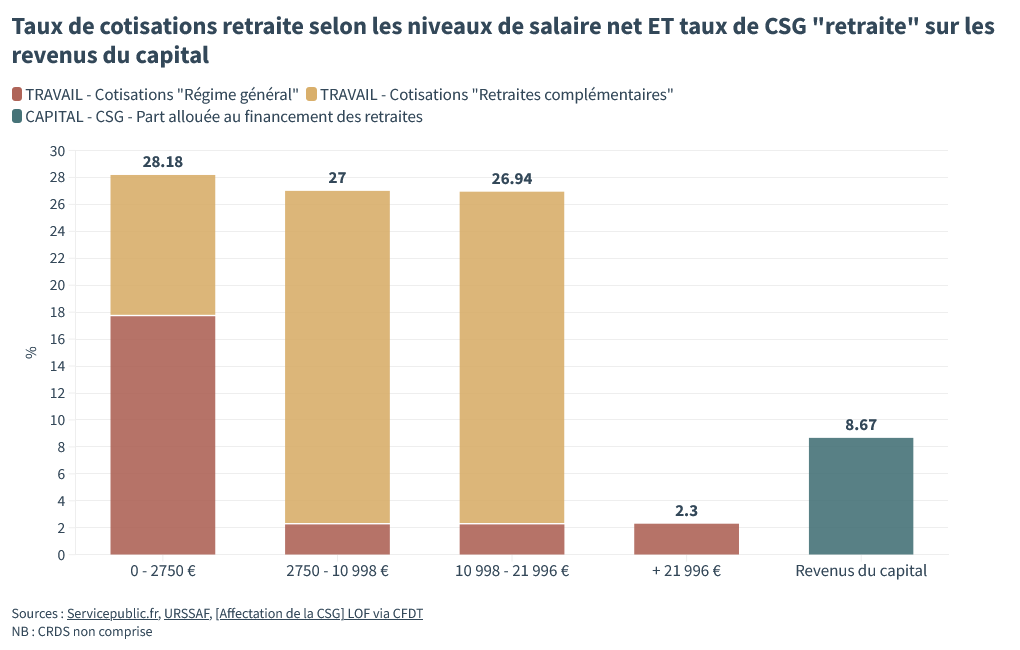

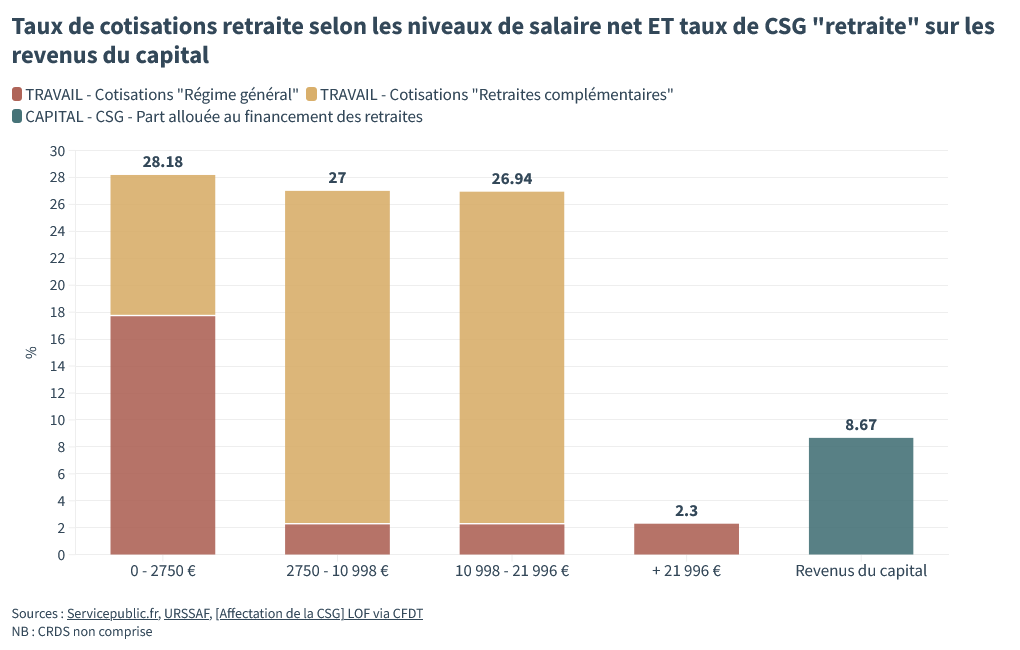

C’est vrai de leurs salaires. Il faut savoir qu’à partir de 2750 euros nets par mois par mois, vous payez moins de cotisations retraites. A partir de ce seuil, l’essentiel des cotisations de retraites sur votre salaire ne va plus au régime général mais part vers les retraites complémentaires et, au total, sur les salaires au-dessus les 2750 € nets vous payez 1.2 % de – de cotisations que sur les salaires au-dessous. Les très hauts salaires (supérieurs à 22 000 € mensuels nets) eux ne financent quasiment plus les retraites – seulement 2.3% de cotisations.

Il n’y a pas que les salaires des plus riches qui financent peu les retraites, il y a aussi les revenus du capital. Les intérêts, les loyers, les dividendes, tous ces revenus du capital, malgré la CSG qu’ils payent, ils financent beaucoup moins les retraites que les salaires

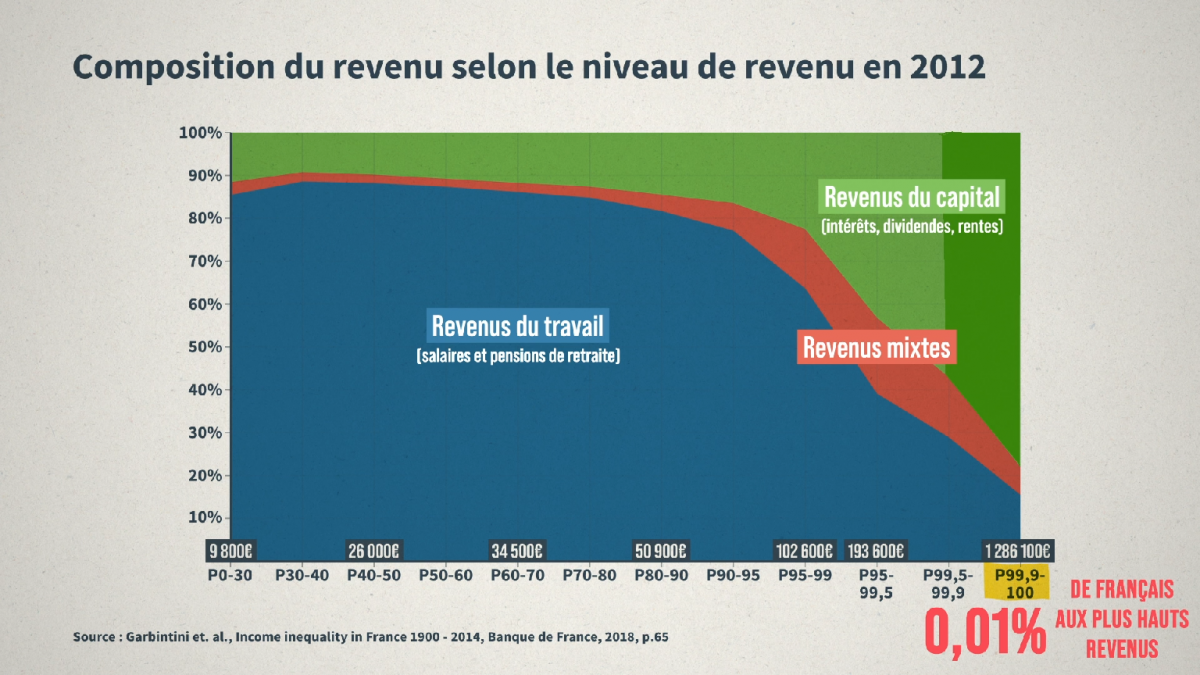

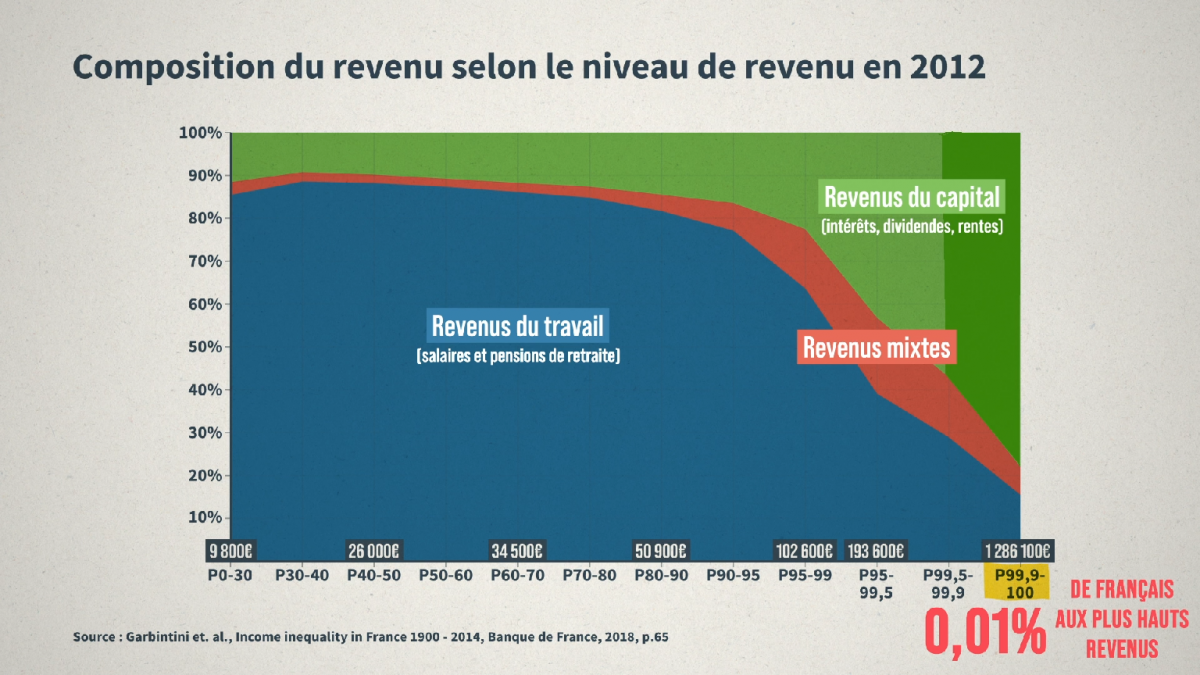

Or, dans notre vidéo Qui sont les riches, on a vu que plus on monte dans la pyramide de la richesse, plus les revenus du capital représentent une part importante des revenus totaux.

Les méga riches, qui touchent 70 à 80% de leurs revenus en dividendes, en loyers, en plus values etc. financent donc beaucoup moins notre système de retraite que le pékin moyen, en proportion de ce qu’ils gagnent.

L’idée serait de prélever un peu plus sur les loyers que touchent les proprios, sur les dividendes que touchent les actionnaires, et sur les plus values, pour financer nos retraites.Faire contribuer un peu plus tous ces revenus du capital est une piste pour financer, de manière juste, notre système français de “bonnes retraites”

Attention toutefois, on ne peut pas “augmenter à l’infini les prélèvements” sans amputer d’autres pans de l’économie.

Imaginons qu’on veuille non seulement se passer de la réforme Macron 2023, mais également revenir sur la réforme Touraine et ses 43 années de cotisations, qu’on veuille en plus ramener l’âge légal à 60 ans, bref, imaginons qu’on ait de très grandes ambitions pour les retraites, bah là, faudra trouver énormément de nouvelles sources de financement et on risque fortement de se heurter à des effets pervers.

L’idée ici n’est pas de vous faire un modèle de simulation complet mais simplement d’illustrer les choix qui s’offrent à nous. L’économie c’est un circuit, quand vous prenez de l’argent quelque part, il manque ailleurs et chaque intervention a des effets sur l’économie dans son ensemble.

Quand vous augmentez les cotisations sociales, vous augmentez le “coût du travail” ce qui peut faire diminuer à la fois le niveau d’emploi – donc faire monter le chômage – et faire baisser la croissance.

[ SOURCE : Voir par exemple les effets macroéconomiques d’une hausse des cotisations sociales dans COR, Les effets macroéconomiques d’une augmentation de l’âge d’ouverture des droits à la retraites”, Octobre 2016, Tableau 2, p.17 ]

Idem, si vous augmentez les impôts ou les cotisations – que ce soit la CSG, les cotisations, les impôts sur le capital ou la TVA – vous baissez le pouvoir d’achat et détruisez de la demande ce qui, là aussi, a des effets négatifs sur l’activité et la croissance.

Vous voyez donc qu’aucune intervention économique n’est neutre, c’est une affaire de choix politique, d’idée de la justice sociale et de rapport de force pour trancher qui des actifs ou des retraités, qui des pauvres ou des riches, qui du travail ou du capital va payer ou se tailler la part du lion.

En résumé, l’avenir des retraites n’est ni une fatalité, ni une question purement comptable ou technique. C’est un choix politique que la société française doit prendre collectivement parce que nous sommes toutes et tous concernés.